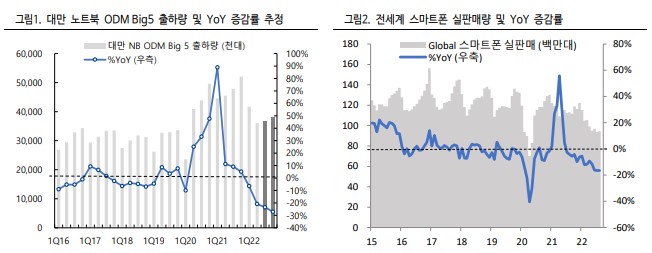

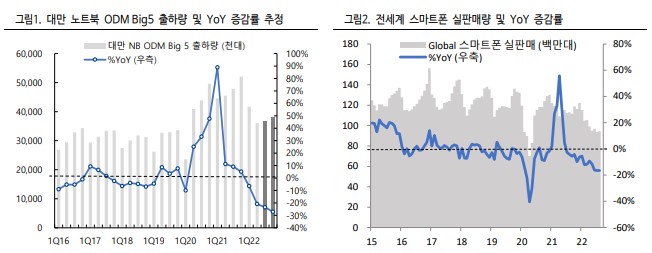

역대급으로 빠른 업황 둔화 속도 대만 노트북 ODM 업체들의 3Q22 출하량은 QoQ 1~2% 증가에 그치고 YoY 증감률은 -23%에 달할 것으로 예상된다 ( 참조). 올해 PC 출하량 YoY 증감률은 -21%를 기록해 극히 부진할 전망이다. 올해 8 월까지 전세계 스마트폰 누적 판매량의 YoY 증감률은 -12%로 최근 특히 유럽 시장에서 수요가 크게 악화되는 모습이 나타나고 있다 ( 참조). 서버 부문에서도 Amazon 등 몇몇 업체를 제외한 미국, 중국 Big Tech 업체들의 투자 금액이 지속적으로 하향 조정되고 있는 상황이다 ( 참조). 극도의 수요 부진에 따라 고객들이 2Q22 말부터 본격적인 재고 축소에 들어가면서 메모리 반도체 업황이 역대급으로 빠르게 둔화되고 있는 것으로 판단된다. 시장 소식에 따르면 일부 미국 빅테크 업체를 제외하면, 고객들이 큰폭의 가격 인하에도 불구하고 반도체 주문량을 오히려 축소시키고 있는 상황이다. 이에 따라 반도체 업체들의 3Q22 와 올해 DRAM, NAND 출하 증가율은 당초 가이던스를 크게 하회할 것으로 판단된다. 당사는 현재 올해 DRAM 수요 증가율을 역사상 최저치인 10.4%로 전망 중이나, 스마트폰, 서버 출하의 추가 둔화에 따라 실제 수요 증가율이 당사 전망치를 하회할 가능성도 배제하지 않고 있다 ( 참조). 그리고 올해 DRAM 업계 생산 증가율은 17%인 반면 출하 증가율은 7% 수준에 그칠 것으로 예상된다. 이는 DRAM 업체들의 올해 연말 기준 DRAM 재고가 2Q22 말 기준 5 주 수준에서 대폭 증가할 것임을 암시한다. 3Q22 영업이익은 11.6 조원에 그칠 듯 3Q22 동사 영업이익은 원-달러 환율의 상승에도 불구하고 11.6 조원에 그칠 것으로 추정된다 ( 참조). DRAM, NAND 부문에서 모두 15%의 ASP 하락이 나타나는 가운데 출하 증가율이 당초 가이던스를 크게 하회하는 -7%, -4%를 기록할 것으로 예상된다 ( 참조). 3Q22 반도체 부문 영업이익은 QoQ 35% 감소하는 6.5 조원에 그칠 것으로 보인다. 반면 3Q22 SDC 부문에서는 LCD 라인 가동 중지에 따른 적자 감소와 최대 고객향 AMOLED 출하량 증가에 힘입어 영업이익이 QoQ 63% 증가하는 1.7 조원을 기록할 전망이다. 스마트폰 출하 증가와 신제품 출시 효과가 예상되었던 3Q22 MX / 네트워크 부문에서는 스마트폰 판매 부진과 비용 증가에 따라 당초 기대에 미치지 못하는 2.9 조원의 영업이익이 기록될 것으로 추정된다. TV 판매 부진과 인플레이션에 따른 비용 증가는 3Q22 VD / 가전 부문 (하만 포함)의 영업이익 역시 QoQ 9% 감소하는 0.4 조원에 그치게 만들 것으로 보인다. 4Q22 에도 DRAM, NAND 가격이 15% 가량 하락할 가능성이 높다. 동사를 포함한 모든 메모리 반도체 업체들이 재고 축소를 위해 가격 급락 여부와 관계없이 공격적인 판매 활동을 펼칠 것으로 예상되기 때문이다. 계절적 수요 둔화에 따라 SDC, MX / 네트워크 부문의 실적도 둔화될 전망인 4Q22 의 동사 영업이익은 8.6 조원으로 QoQ 25% 하락할 것으로 예상된다.최악의 경우 동사 주가 최저점을 46,300 원 수준으로 전망 동사 주가는 최근 미국의 금리 인상 추세 강화, 달러 강세 및 경기 둔화 우려에 따른 Valuation 배수의 추가 하락으로 지속적인 약세를 보이고 있으며, 지난해 전고점인 96,800 원에 비해서는 46%나 하락한 상황이다. 그러나 현재 동사 주가의 올해 실적 기준 P/B 배수는 1.07배로 5번의 싸이클 저점 (리만 사태 1.17 배, 유럽 재정위기 1.24 배, 중국 신용 위기 0.94 배, 미중 무역 전쟁 1.04 배, 코로나 19 1.08 배)의 평균 배수인 1.09 배를 이미 하회하고 있다 ( 참조). 물론 최악의 상황에서 역사적 최저점 배수인 0.94 배까지 하락한다고 가정하면, 동사 주가가 46,300 원 수준까지 하락할 가능성이 있다. 이 경우 동사 주가의 향후 최대 하락 리스크는 12%이다. 1Q23 부터 주가 추세 상승 예상 당사는 그간 동사 주가가 반도체 가격 및 시장 규모와 같은 업황 지표 (주당가치 요소)와 거의 연관성이 없는 반면, 전세계 유동성 YoY 증감률, 미국 ISM 제조업 지수와 같은 경기선행지표 (Valuation 요소) 들과 비례 동행 관계에 있음을 여러 차례 강조해 왔다. 따라서 동사 주가의 추세적 상승은 경기선행지표들이 상승 전환하여 동사 Valuation 배수가 회복되는 시점에 발생할 것으로 판단된다. 전세계 유동성 YoY 증감률, 미국 ISM 제조업 지수 등의 경기선행지표들은 미국 금리 인상이 종료될 것으로 예상되는 1Q23 중에 상승 전환할 전망이다. 현재 FED 의 점도표에 따르면 미국의 정책 금리는 올해 말 4.2~4.4%, 내년 말 4.6%를 기록할 것으로 예상된다. 이는 1Q23 중에 0.25% 가량의 추가 인상이 있으면 미국의 금리 인상이 드디어 종료될 것이라는 의미이다. 전세계 유동성은 그간 중국의 공격적인 확대에도 불구하고 미국의 금리 인상과 어쩔 수 없이 이를 추종하는 대부분 국가들의 금리 인상에 따라 지속적인 하락세를 보여왔다 ( 참조). 그러나 만약 1Q23 중 미국이 금리 인상을 멈출 경우, 중국에서는 유동성이 지속적으로 확대되는 가운데 미국 외 모든 국가에서 금리 인상 종료 또는 금리 인하가 발생할 전망이다. 더욱이 기저 효과까지 감안하면 전세계 유동성 YoY 증감률이 1Q23 이후 상승 추세로 전환할 가능성이 높은 것으로 판단된다. 현재 FED 는 내년에 금리 인하가 없을 것으로 천명하고 있으나 미국 경기가 예상보다 빠르게 침체될 경우, 과거의 경험처럼 금리 인상 종료 후 6 개월이 지난 3Q23 경에 금리 인하를 단행할 가능성도 존재한다. 이 경우 전세계 유동성 YoY 증감률과 주가의 상승 속도가 예상보다 빨라질 수 있을 것으로 판단된다. OECD 경기선행지수 및 한국 반도체 주식 Valuation 배수와 비례 동행해온 미국 ISM 제조업 지수 역시 미국의 정책 금리와 매우 밀접한 연관성을 가지고 있다 ( 참조). 역사적으로 미국 ISM 제조업 지수는 미국 정책 금리와 반비례 동행 관계를 보여 왔으며, 이는 1Q23 중에 미국의 정책 금리 인상이 중지될 경우 ISM 제조업 지수는 곧 하락 추세를 멈출 것이라는