| 제목 | [산업분석] 2Q23 F&B 프리뷰 |

|---|

| 분류 | 생명공학/바이오 | 판매자 | 나혜선 | 조회수 | 53 | |

|---|---|---|---|---|---|---|

| 용량 | 3.44MB | 필요한 K-데이터 | 11도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 3.44MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2023-07-05 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 56 |

< 목 차 >

[산업분석]

Summary

2Q23 Preview & Picks

2Q23 Earnings Preview

[기업분석]

KT&G (033780) / BUY (유지) / TP 110,000 원 (유지)

CJ 제일제당(097950) / BUY(유지) / TP 430,000 원 (유지)

오리온(271560) / BUY(유지) / TP 180,000 원 (유지)

오뚜기(007310) / BUY(유지) / TP 600,000 원 (하향)

농심(004370) / BUY(유지) / TP 520,000 원 (유지)

롯데칠성(005300) / BUY(유지) / TP 210,000 원 (하향)

동원 F&B(049770) / BUY(유지) / TP 46,000 원 (유지)

SPC 삼립(005610) / BUY(유지) / TP 110,000 원 (유지)

하이트진로(000080) / BUY(유지) / TP 32,000 원 (하향)

대상(001680) / BUY(유지) / TP 28,000 원 (하향)

빙그레(005180) / BUY(유지) / TP 65,000 원 (유지)

매일유업(267980) / BUY(유지) / TP 75,000 원 (하향)

신세계푸드(031440) / BUY(유지) / TP 68,000 원 (하향)

CJ 프레시웨이(051500) / BUY(유지) / TP 48,000 원 (하향)

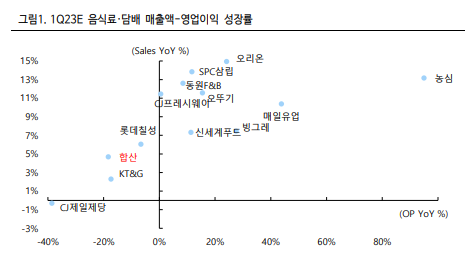

2Q23 음식료∙담배 커버리지 14 개 기업의 합산 매출액과 영업이익 성장률은 각각 +4.7% YoY, -18.3% YoY 로 예상한다. 2Q23 전반적인 음식료 업종의 영업실적은 전분기와 유사한 흐름을 이어갈 전망이다. B2C 의 외형성장 제한이 이익에 부정적 영향을 미치고 있으며, B2B 나 해외로부터의 소비여력으로 상쇄되지 못할 경우 영업실적은 역성장 흐름으로 이어지고 있다. 최소 단기 영업실적 및 업종 모멘텀에 부담이다. 2Q~2H23 은 영업실적관련 변수의 변동성 확대 기조가 예상된다는 점을 고려, 여느 때 대비 영업실적 방향성에 대한 가시성이 낮다. 특히 B2C 물량 흐름의 경우 베이스 부담과 외식수요 이전, 불황소비에 따른 소비지연 등의 영향으로 단기 내 흐름이 빠르게 전환되는 것을 기대하기 어렵다는 측면에서 아쉬움이 존재한다. 1H23 까지 이어졌던 원재료 부담은 환율까지 고려시 추가 확대에 대해서는 제한적인 흐름을 보일 전망이다. 그러나 원재료 하락관련 유의미한 스프레드 개선까지 이어지기 위해서는 가격, 물량에 대한 디레버리징이 없다는 가정의 확인이 선행되어야 하며, 추가적으로 최근 선제적 조정이 진행중인 제품가격 인하 요인을 감안시 2H23 영업실적 내 영향에 대한 면밀한 파악 또한 필요하다. 커버리지 합산기준 현재 영업이익 추정치는 시장기대치를 8.4% 밑돈다는 점을 고려, 시장 컨센서스대비 추가 하향조정 가능성이 높은 업체의 우려 해소 시기에 대한 가시성이 필요하다. 이에 따라 단기 지속성을 보일 다운사이클 하의 업황과 업체별 펀더멘털 흐름에 더욱 높은 주가 연동을 보일 것으로 예상한다. 최근 음식료 업종에 대한 방어주로서의 역할이 희석된 상황임을 감안할 때 밸류에이션의 과거 및 시장대비 레벨에 의미를 두기 보다는 개별 기업별 모멘텀이 활용된 접근 및 대응이 유효할 것으로 판단한다. 따라서 제품군 내 점유율 상승을 시현하고, 카테고리별 시장 호조로 상대적 견조함이 부각되는 업체 중심의 옥석 가리기가 주효할 것으로 판단한다. 현재 영업실적 하향 조정이 진행중인 업체의 경우 1H23 영업실적 저점에 대한 판단이 마무리된 이후의 기회모색 측면에 무게를 둘 필요가 있다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.