| 제목 | [동향분석] 22년 4분기 IT 반도체 디스플레이 분야 분석 |

|---|

| 분류 | 성장동력산업 | 판매자 | 노민우 | 조회수 | 195 | |

|---|---|---|---|---|---|---|

| 용량 | 2.89MB | 필요한 K-데이터 | 5도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 2.89MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2023-01-12 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 48 |

- 차례 -

- 삼성전자

- SK 하이닉스

- LG 전자

- 삼성전기

- LG 이노텍

- LG 디스플레이

- 이녹스 첨단 소재

- KH 바텍

- 아모텍

- 인터플렉스

- 세코닉스

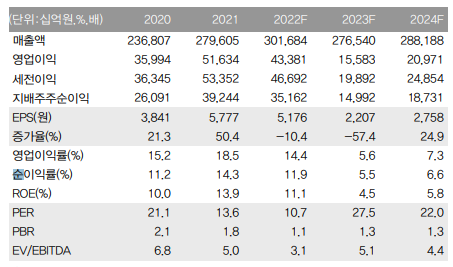

- 삼성전자 -

4분기 잠정 실적은 예상치 하회

• 삼성전자의 2022년 4분기 잠정 매출액은 3분기 대비 8.3% 감소한 69조 9.170억원으로 추정. 이전 전망치와 유사한 규모로 사업부별로 는 반도체를 하향 조정, 디스플레이를 상향 조정. 4분기 영업이익은 4.3조원으로 이전 전망치 대비 감소한 규모. DS사업부가 실적 부진을 주도. 디스플레이는 유지, MX/네트워크 사업부는 하향 조정

• 22년 4분기/ DS: 악화, 디스플레이: 소폭 둔화, IM: 악화 전망. 삼성 전자의 4분기 사업부별 업황은 예상보다 크게 부진한 것으로 판단. 특히 DS사업부는 가격, Bit Growth 모둔 부분에서 기대치에 못 미치 는 수준인 것으로 추정. 이는 전방산업 부진에 따른 고객사들의 재고 조정 의지가 아직은 강한 것으로 판단하고 2023년 수요 회복 시점이 좀 더 늦어질 수 있음을 시사. 디스플레이는 북미 고객 물량에 일부 차질이 있었으나 선방했고, 모바일은 부진할 것으로 예상했던 것에 비해서 소폭 부진한 수준으로 판단. VD는 상대적으로 선방했으나 가 전에서 대부분 이익을 잠식한 것으로 추정

• 삼성전자에 대한 투자의견은 매수를 유지. 이는 최근 경쟁사들의 보 수적인 투자 및 실적 전망으로 업황 바닥에 대한 인식이 확산되고 있 고, DRAM 가격 반등은 기대하기 어렵지만 2023년 1분기부터 낙폭 이 크게 줄어들 것으로 기대하고 있고, 2023년 하반기에는 공급량 조 정은 수급이 균형을 찾을 수 있을 것으로 기대. 목표주가는 70,000원 을 유지. 가파른 주가 상승이 기대될 만큼의 업황 개선은 아니지만 DRAM 가격의 낙폭이 줄어드는 것도 주가에는 영향을 미치는 변수로 작용할 수 있다고 판단

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.