| 제목 | [산업분석] 철강/비철금속분야_2023 년, Get Ready with 철강금속 |

|---|

| 분류 | 성장동력산업 | 판매자 | 노민우 | 조회수 | 67 | |

|---|---|---|---|---|---|---|

| 용량 | 3.01MB | 필요한 K-데이터 | 7도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 3.01MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-12-15 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 47 |

<목 차>

1. 2023 년 업황 전망: 글로벌 인프라 수요기대, 상저하고 가격 흐름

2. 신사업 주인공 리튬: 공급과잉 우려는 넣어두세요

3. 투자 전략: 철강은 신사업 가치, 금속은 구리에 주목

4. 기업분석

- POSCO 홀딩스

- 현대제철

- 고려아연

- 풍산

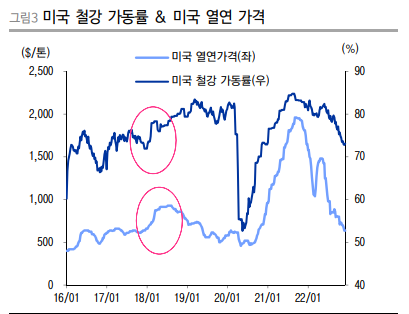

2023 년 업황 전망: 글로벌 인프라 수요 기대, 상저하고 가격 흐름 글로벌 경제성장률 전망이 하향 조정되며 경기 둔화 우려가 현실화 되고 있다. 다만, 철강금속 업종은 2022 년 미국 공급망 정책, 4Q21 부터 활발하게 발표된 중국 인프라 정책 등 글로벌 인프라 수요 기대가 존재한다. 바이든 정부의 산업정책은 소재 내재화, 제조시설 확충, 에너지 자립을 위한 전통 인프라 투자로 글로벌 공급망 재편을 꾀하고 있다. 중국의 인프라 정책은 도로교통인프라, 전기차 인프라, 데이터센터 등에 집중했다. 이러한 인프라 투자는 ‘비주거부문 건설’로서 주택만큼이나 철강 수요에 큰 부분을 차지하며, 철강 사용 집약도가 높은 분야이다. 지난 트럼프 정부의 Buy America 정책 기조 하에서도 미국의 철강 가동률과 철강가격은 상승한 경험이 있다. 현재의 상황은 더 긍정적이다. 유형자산 설비 투자를 더욱 요구하고 있으며, 중국의 생산능력 통제 정책은 확고하고, 미국의 중국산 철강 규제 흐름 속에서 국내 기업의 철강제품은 고부가/친환경 포트폴리오로 경쟁력을 지니고 있기 때문이다. 다만 전방산업의 재고조정, 글로벌 인프라 정책의 시차 효과, 금리/환율 등 매크로 환경의 개선을 기다려야 하기에 2023 년 철강금속 가격 흐름을 전망 한다. 신사업 주인공 리튬: 공급과잉 우려는 넣어두세요 일부 기관들이 리튬 신규 프로젝트 증가로 인한 리튬 공급 과잉과 가격 하락을 전망하며 우려가 생겨나고 있다. 그러나 대부분의 신규 Upstream 자원 프로젝트는 현재 타당성평가나 투자 결정 단계에 머물러 있는 수준이며, 자금력이 부족한 신규 기업의 경우 투자금 확보에 실패할 수 있다. 정제 Midstream사업은 자원을 확보하고 있지 않은 경우 원료 접근성이 떨어지고 원가 경쟁력이 떨어진다. 또한 광물 고순도 정제에 대한 고급 기술을 필요로 하기에 진입장벽이 높다. 2024년까지 정제시설 부족으로 Midstream 병목현상이 지속될 것이며, 2025 년 이후에도 수요의 급격한 증가와 신규 Capa 의 램프업 기간을 고려하면 공급 과잉 가능성은 희박하다. 투자전략: 철강은 신사업, 금속은 구리에 주목 철강금속 산업에 대한 투자의견 ‘Overweight’를 유지하고, 철강 업종 Top Pick 으로 POSCO 홀딩스 (Buy, TP 390,000 원)를 제시한다. 업황 개선의 ‘타이밍’에 대해 고민이 큰 시기이나 ‘리튬 신사업 가치’를 통해 확실한 주가 지지 요인을 가지고 있기 때문이다. 비철금속 중에서는 구리에 주목할 것을 추천하며, Top Pick으로 풍산(Buy, 39,000원)을 제시한다. 구리는 신재생 에너지 등 중장기적 수요 성장 모멘텀이 확실해 가격 회복 탄력성이 가장 크리라 기대된다. 아연은 유럽 제련소 재가동 리스크, 연은 중장기적 수요 감소 리스크 등이 존재한다. 미국과 중국의 인프라 정책 1H23까지 전방수요는 개선은 어려워 보인다. 중국의 부동산 경기 지표는 개선 흐름이 아직 관찰되지 않으며 7, 11월의 부동산 부양책도 '주택공급 & 수요진작' 보다는 부동 산 기업들의 '신용위기 해결'을 주 목표로 하고 있다. 10월 IMF가 발표한 2023년 글로 벌 경제성장률 전망은 세계 2.7%, 미국 1.0%, 중국 2.6%, 유럽 1.4%로 7월 발표 수 치보다 하향 조정되며 경기 둔화 우려가 현실화 되고 있다. 다만 모든 산업이 경기 둔화 압력에 노출될 때 철강금속 업종은 이를 버틸 수 있는 힘 을 가지고 있다는 판단이다. 미국 공급망 정책, 중국 인프라 정책 등이 이끄는 글로벌 인프라 수요가 기대되기 때문이다. 2022년 바이든 정부의 산업정책은 소재 내재화, 제조시설 확충, 에너지 자립을 위한 전 통인프라 투자로 글로벌 공급망 재편을 꾀하고 있다. Chips & Science Act($280B), IRA($437B) 법안 등이 단적인 예이다. 이러한 에너지, 제조업 관련 인프라 투자는 ‘비 주거부문 건설’로서 주택만큼이나 철강 수요에 큰 부분을 차지한다. 중국의 인프라 정책은 4Q21, 3Q22에 집중적으로 발표되었다. 도로교통 인프라, 전기 차 관련 인프라, 데이터센터 관련 내용이 많았으며 모두 철강 사용 집약도가 높은 분야 이다. 인프라 프로젝트의 계획부터 실제 착수까지 일반적으로 `1~2년이 걸림을 고려하 면 2023년 본격적으로 철강수요에 반영될 전망이다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.