| 제목 | [산업분석] 철강분야_23년 전망:업황 보다는 개별 이슈에 집중 |

|---|

| 분류 | 성장동력산업 | 판매자 | 조정희 | 조회수 | 46 | |

|---|---|---|---|---|---|---|

| 용량 | 2.76MB | 필요한 K-데이터 | 9도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 2.76MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-11-29 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 57 |

[목 차]

PartⅠ [산업분석]

Summary ...................................................5

Ⅰ. Macro ..................................................6

Ⅱ. 철강 .....................................................16

Ⅲ. 비철금속 & Battery Materials ........27

PartⅡ [기업분석]

POSCO홀딩스(005490) ...........................43

현대제철(004020) ....................................50

고려아연(010130) ....................................54

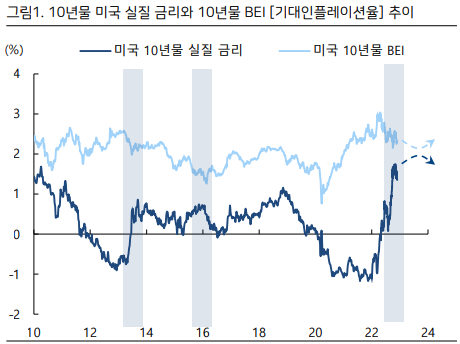

Macro • Macro 환경은 전반적으로 우호적이지 않음. 실질 금리 하락으로 상품 가격 하락 기조는 진정되었으나, 상품 가격의 추세적 반등, 즉 기대인플레이션 반등을 기대 할 상황은 아님. 또한 부동산 상황 및 통화 정책 감안 시 23년 경기 반등 역시 어려울 전망. 긴축 조절론과 더불어 가파른 킹달러 기조는 완화될 것이나, 안전 자 산 선호 구간 전반적인 달러 강세 기조는 이어갈 전망. 23년에는 금, 은 귀금속 가격 강세가 상대적으로 부각될 것 • 금리 인하 및 경기 반등 시점 고려 시 철강 및 상품 가격 반등은 시간이 필요. 경기 침체 우려가 더 확산된 23년 하반기 이후 글로벌 금리 인하 분위기가 조성될 것 으로 보고 있고, 최소 23년 하반기 이후에 경기 회복 및 철강 등 소재 가격 반등을 기대해 볼 수 있다는 의미 철강 • 최근 지준율 인하, 방역 조치 완화, 부동산 자금 지원 등 중국 정부의 대규모 부양책으로 철강 업황은 강세를 보이고 있다. 다만 코로나 확진자 확산으로 방역 조치 완화가 쉽지 않은 점, 재고가 급증하는 동절기 진입 등 추세적 반등으로 이어지기는 어려워 보임 • 그러나 2분기 전후 업황 반등이 예상된다. 유동성 완화 정책도 지속될 것이고, 무엇보다 기저 효과로 2분기부터 부동산 등 주요 지표가 점진적으로 개선될 것이 다. 그러나 공동 부유 정책 기조 유지, 공급 측면에서의 모멘텀 부재, 글로벌 긴축 기조 등 업황 개선 폭은 한계가 있을 것임 • 최선호주 POSCO홀딩스(005490,TP 38만원). 중국 부양 및 신성장 사업 기대감이 주가를 지지할 것. 리튬 가치는 26년 판매량 9.8만톤 기준 6조원으로 평가 비철금속 & Battery Materials • 23년 아연은 수급 완화 국면. 제련소 수익성 개선에 따른 가동률 상승 및 아시아 제련소의 유럽/미주向 수출 증가 때문. TC [Treatment Charge: 제련수수료] 역시 23년에는 중국의 Import Arbitrage 재개로 약보합 전망. 23년에도 납축전지 수요 둔화 및 중국 재생연 증설로 연은 수급 모멘텀 부재, 전기동의 경우 증설 지연되었던 광산 물량 출회 등으로 공급 우위 국면 진입 • 다만 니켈 수급은 23년에도 타이트할 것. 인도네시아에서의 공급 증가에도 배터리용 니켈, Class 1 니켈 수급은 여전히 타이트한데다, 황산 니켈 원료로 사용되 는 MHP, Nickel Matte 등은 IRA 영향 및 환경 이슈로 공급이 아직 불확실. 리튬은 중장기 견고한 펀더멘탈에도 주요 광산업체의 증설 물량 출회로 23년은 소폭 약보합 전망 • 최선호주 고려아연 (010130,TP 75만원). 동박, 전구체, 리사이클링, 황산니켈 등 배터리 소재 Supply Chain에서의 동사의 영향력은 더욱 강화될 것.

실질 금리 안정화로 상품 가격 하락 기조는 둔화될 것이나.. – 22년 상반기 미국의 긴축 전환 후 나타난 『가파른 실질 금 리 상승 → 상품 가격 급락』 기조는 최근 미국 긴축 속도 완 화 가능성이 점차 높아지면서 소폭 누그러질 전망이다. – 긴축 속도 완화에 따른 실질 금리 안정화는 현재 상품 가격 하락세가 진정될 수 있음을 시사한다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.