| 제목 | [산업분석] 지주회사분야_삼성그룹 지배구조 개편 시나리오 점검 |

|---|

| 분류 | 성장동력산업 | 판매자 | 국준아 | 조회수 | 273 | |

|---|---|---|---|---|---|---|

| 용량 | 1.5MB | 필요한 K-데이터 | 5도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 1.5MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-11-02 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 19 |

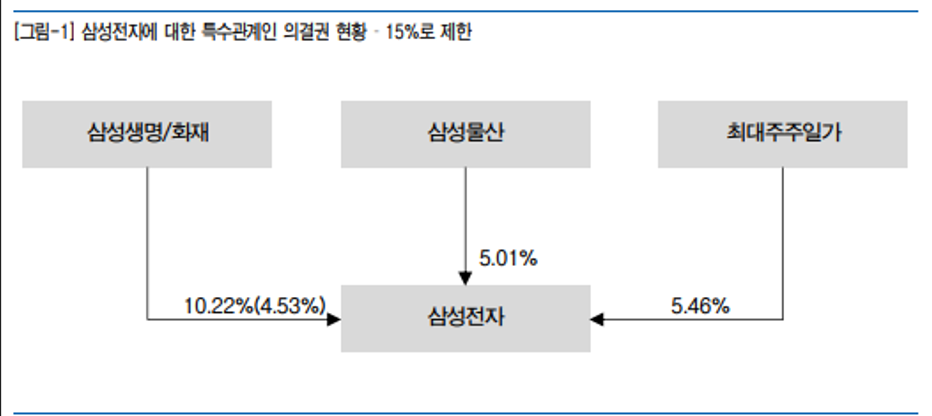

지배구조 예상 시나리오 ①: 삼성물산의 지주회사 전환 가능성 삼성물산의 지주회사 전환에 대한 주장은 ①보험업 법 개정, ②최대주주의 지배력 강화 등에 기인한다. 하지만 삼성물산의 삼성전자 지분 매입은 그리 간단한 문제가 아니다. 삼성물산이 삼성전자 지분을 인수하면 지주비율이 50%를 넘어서게 되면서 지주회사 전환이 불가피하기 때문이다. 자금 조달의 방법으로 ①삼성물산의 건설 부문 분할 후 매각, ②삼성물산과 삼성 SDS 합병 가능성, ③삼성물산의 삼성바이오로직스 지분 매각 가능성 등이 제기되고 있다. 지 배 구조 강화를 위해 위와 같은 방안을 실행하는 것은 불가능하다는 판단이다. 사회적 관점에 서 목적의 정당성을 인정받기 어렵기 때문이다. 설사 위와 같은 방안을 실행에 옮겼다고 가정 해도 과연 지주회사 전환에 필요한 자금을 확보할 수 있을까? 가용 가능한 모든 자산을 매각 한다고 해도 지주회사 전환에 필요한 최소 금액인 68조 원에 턱없이 부족하다. 지배구조 예상 시나리오 ②: 삼성전자 분할 가능성 보험업법 개정과 삼성전자 지배력 강화라는 관점에서 그룹에서 대응할 수 있는 시나리오 중 하나는 삼성전자를 인적분할하는 것이다. 인적분할 후 삼성전자 투자회사는 삼성 금융 계열사 (삼성생명·삼성화재)가 보유한 삼성전자 사업회사 지분 10.22%를 인수하고, 삼성물산은 삼성 금융 계열사가 보유한 삼성전자 투자회사 지분을 인수할 수 있다. 삼성물산이 삼성전자 투자 회사의 지분 10.22%를 매입하는데 필요한 자금은 10.48조 원 수준이며, 이는 삼성물산이 충분히 동원 가능한 규모이다. 부족한 자금 확보를 위해 일부 사업부 매각 정도는 선택 가능 한 옵션이다. 분할 후에는 현물출자를 통해 삼성물산 → 삼성전자 투자회사 → 삼성전자 사업 회사 구조로 재편된다. 해당 거래가 완료되면 삼성물산의 지주비율은 11.1% → 64%로 높아 지게 된다. 이렇게 되면 삼성물산은 지주회사, 삼성전자 투자회사는 중간지주회사, 삼성전자 사업회사는 삼성물산의 손자회사가 된다. 해당 시나리오로 전개된다면, 이는 장기적인 타임라 인으로 진행될 전망이다. 보험업법 개정에도 시간이 소요되겠지만, 법 개정 후에도 7년의 유 예 기간이 주어지기 때문이다. 심지어 해당 법안의 개정 가능성도 높아 보이지 않는다. 삼성 그룹 입장에서는 급할 것이 없다. 특히 인적분할을 전제한다면 자사주 매입은 필수다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.