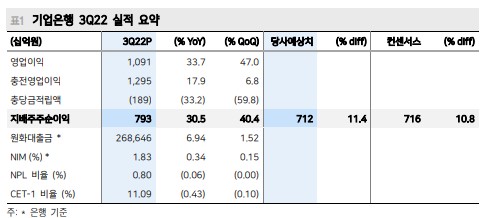

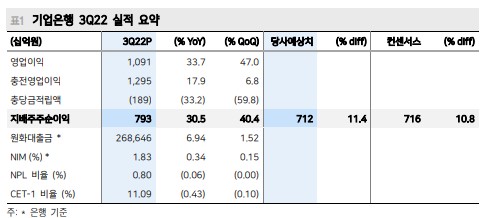

3Q22 지배주주순이익 7,934억원 (+30.5% YoY, +40.4% QoQ)으로 컨센서스 상회 환차손 발생했으나, 이자이익이 전분기대비 10.5%의 높은 증가율 기록 은행 NIM +15bp QoQ, 원화대출성장률 +1.5% QoQ, CCR 0.27% (-41bp QoQ) 초저금리대출 리프라이싱으로 NIM 개선 여력 유효하나, 불확실성 요인 해소 필요 투자의견 BUY, 적정주가 13,000원 유지 Buy 3Q22 당기순이익 7,934억원: 컨센서스 상회 기업은행 3Q 지배주주순이익은 7,934억원 (+30.5% YoY, +40.4% QoQ)으로 컨센서스를 10.8% 상회하였다. 3Q 중 원/달러 환율이 1,400원대로 증가함에 따라 환차손 약 1,000억원을 인식했다. 그러나 이자이익이 전분기대비 10.5%로 높은 증가율을 기록하며 실적 개선세를 이끌었다. 1) 원화대출은 기업대출 중심 전분기대비 1.5% 성장했으며, 2) 은행 NIM은 전분기대비 15bp로 높은 수준으로 개선되었다(vs 4대 시중은행 평균 4bp). 한편 대손비용률은 0.27%로 코로나19관련 특별충당금 적립 요인 소멸로 전분기대비 41bp 큰 폭 개선되었다. 타행대비 NIM 개선 여력 충분 3Q 중 NIM 15bp 증가는 1) 초저금리대출 리프라이싱 영항 5bp, 2) 코리보 3개월물 금리 상승(+92bp QoQ) 영향 7bp, 3) 저수익 자산 감소 영향 3bp에 기인한다. 향후 NIM 개선세는 초저금리 리프라이싱 효과가 내년에도 지속되기에 타행대비 높을 것으로 전망한다. 초저금리대출의 연장 기간이 기존 3년에서 5년으로 변동되었으나, 대출적용금리 기준이 코리보 12개월물이기 때문이다. 1) 코리보 12개월물이 작년 10월 26일부터 1.5% 이상으로 해당 금리가 적용되고 있으며, 2) 기준금리 인상 추이 감안 시 상승 여력이 유효하고, 3) 내년 만기 연장분이 집중된 2Q를 중심으로 개선세가 지속될 것으로 예상한다. 불확실성 요인 해소 필요 동사에 대해 투자의견 Buy와 적정주가 13,000원을 유지한다. 타행대비 뚜렷한 이자이익 중심 실적 개선세와 높은 자본비율 (3Q22 CET-1비율 11.1%)은 긍정적으로 판단한다. 다만 1) 중소기업 대출 중심 포트폴리오 특성 상 경기에 민감한 구조이며, 2) 상대적으로 대손충당금 추가 적립 규모가 클 수 밖에 없으며, 3) 국책은행 특성상 2020년과 같이 정책자금 공급에 따른 자본확충 가능성이 제기될 수 있다는 점에서 관련 불확실성 해소가 필요하다.