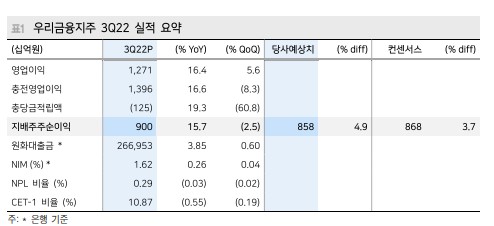

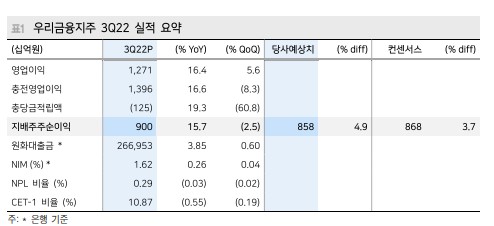

3Q22 지배주주순이익 8,998원 (+15.7% YoY, -2.5% QoQ)으로 컨센서스 상회 은행 중심 사업 구조로 비은행 부문 실적 부진 노출되어 있지 않음 은행 NIM +9bp QoQ, 원화 대출성장률 +0.6% QoQ CET-1 비율 10.9%로 규제 비율 10.5%와 유사한 수준이라는 점에서 부담 존재 투자의견 BUY, 적정주가 15,000원 유지 Buy 3Q22 당기순이익 8,998억원: 컨센서스 상회 우리금융지주 3Q 지배주주순이익은 8,998원 (+15.7% YoY, -2.5% QoQ)으로 컨센서스를 3.7% 상회하였다. 은행 중심 사업 구조 덕분에 타 시중은행과는 달리 비은행부문 실적 부진에 노출되어 있지 않다. 1) 원화 대출성장률이 전분기대비 0.6%를기록했으나, 2) NIM이 전분기대비 4bp 증가함에 따라, 이자이익이 전년동기대비27.1% 증가하였다. 한편 대손비용률은 0.14%로 전분기대비 24bp 개선되며 안정적인 흐름세를 유지하고 있다. CET-1 자본비율 하락은 부담 3Q 중 CET-1 비율은 10.9%로 전분기대비 0.2%p 하락하였다. 이자이익 중심 실적개선세에도 불구 이와 같은 하락세를 시현한 이유는 원화 약세로 인한 RWA 증가에 기인한다. 물론 은행업 전반적으로 이와 같은 영향으로 인해 CET-1 비율이 하락하긴 하였으나, 동사는 감독당국의 규제 비율 10.5%와 유사한 수준이라는 점에서 일부 부담으로 판단된다. 참고로 동사는 스트레스 테스트 결과 규제 비율을 상회하고 있음을 언급하였다. 은행 중심 사업 구조 긍정적 동사에 대해 투자의견 Buy와 적정주가 15,000원을 유지한다. 최근 증시 부진, 부동산PF 리스크 대두 등 비은행 계열사의 실적 부진 우려가 확대되고 있으나, 동사는 상대적으로 영향이 크지 않다는 점에서 긍정적으로 판단한다. 향후 Valuation상향에 있어 주요 관건은 1) RWA 관리를 통한 자본비율 확충 및 2) 비은행 부문M&A를 통한 사업다각화로 판단한다.