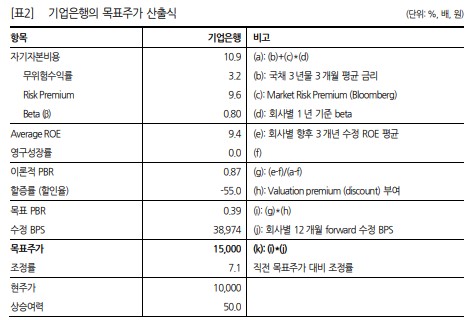

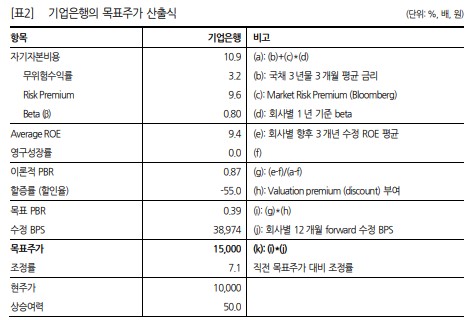

기업은행은 포트폴리오 차이에 따른 NIM 및 성장성 차별화를 증명했습 니다. 동사의 top line 우위는 1H23 까지 지속될 전망입니다. EPS 상향 으로 목표주가를 7% 상향하며 top pick으로 유지합니다. 3Q22 지배 순익 7,934억원(+31% YoY), 기대치 상회 기업은행의 3Q22 지배주주 순익은 7,934억원(+31% YoY, +40% QoQ)으로 당사 추정치를 4%, 컨센서스를 11% 상회. 환 차손 및 유 가증권손익 악화로 기타영업이익이 최근 5년래 가장 부진했으나, 괄목 할 만한 마진 개선으로 이자이익이 10% QoQ 증가(4대 은행지주 평균 +5%)하며 양호한 실적을 기록. 특이요인으로는 환 차손 1,006억원(외 화 신종자본증권 상환으로 인해 환율 민감도 상승)과 FVPL증권 평가 손익의 609억원 QoQ 감소 등이 있었음 순이자마진(NIM)은 +15bp QoQ로 이례적인 상승폭을 보였는데, 초 저금리대출의 repricing 효과와 KORIBOR 금리 상승 영향이 컸으며, 상대적으로 선방한 저원가성 수신(-1% YTD, 4대 시중은행 평균 -7% YTD) 규모로 차별화를 증명. 동사의 NIM은 4Q22에도 6bp QoQ 이상 상승 할 것으로 추정. 원화대출은 2% QoQ 증가하며 역시 포트폴리오 차이 에 의한 차별화를 보임 (대출 +6% YTD, 4대 시중은행 평균 +3% YTD) 대손비용률은 0.27%로 추가 충당금이 없었던 전년동기보다 4bp 하락 그룹 PF exposure 7.8조원 당기 실적보다는 향후 자산건전성에 관심이 집중된 분기였음. 동사의 부동산PF exposure는 7.8조원, 총여신의 2.7%로 비율상 4대 은행지주 들보다 높았으나 연체는 100억원 미만에 불과한 것으로 파악됨 목표주가 7% 상향 조정 예상보다 가파른 NIM 상승으로 이자이익 추정치를 상향하며 2022년 및 2023년 EPS를 각각 2%, 9% 상향 조정함. 이에 따라 동사의 목표 주가를 7% 상향한 15,000원으로 제시. 포트폴리오 차이로 인해 2023 년 상반기까지 시중은행 대비 top line 우위를 지속할 것으로 추정. 별 도 배당성향 30% 유지 시 DY는 2022년 8.6%, 2023년 9.9%로 기대 되며 최대주주를 고려하면 배당성향 확대의 가능성도 있는 것으로 판 단. 업종 내 top pick으로 유지함