| 제목 | [산업분석] 은행_한국의 은행들은 건전한가 |

|---|

| 분류 | 성장동력산업 | 판매자 | 안소영 | 조회수 | 40 | |

|---|---|---|---|---|---|---|

| 용량 | 2.53MB | 필요한 K-데이터 | 7도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 2.53MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-10-12 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 44 |

< 목 차 >

1. 은행주 주가는 무엇으로 움직이는가? 9

1) 기준금리 인상은 은행들의 NIM 개선으로 9

2) NIM 개선과 은행주 주가의 디커플링 원인 14

3) 건전성 훼손이라는 트라우마 17

2. 불건전한 시대를 이겨낼 건전한 은행 20

1) 자산 건전성 악화 우려에 대한 팩트 체크 20

2) 달라진 체력, 달라질 실적 25

3. 스트레스 테스트: 시장을 이길 건전한 선택지, 은행 34

1) 건전한 은행이 온다 34

2) 대손비용률 스트레스 테스트 1. NPL 비율 기준 36

3) 대손비용률 스트레스 테스트 2. RC 값 기준 39

4. 투자전략 및 Valuation 43

1) 3Q22 Preview – 양호한 실적 개선세 지속 43

2) 은행업종 투자의견 Overweight 제시 46

기업분석

KB 금융 (105560) 두 마리 토끼를 노린다 54

신한지주 (055550) 돋보이는 실적 개선세 58

하나금융지주 (086790) 업종 내 가장 높은 자본비율 62

우리금융지주 (316140) 날개를 달아줄 M&A 를 향해 66

기업은행 (024110) NIM 개선 여력 충분 70

BNK 금융지주 (138930) 안정적 이익 창출 지속 여부가 핵심 74

DGB 금융지주 (139130) 건전성 관리 능력 입증 필요 78

JB 금융지주 (175330) 지방은행 중 가장 돋보이는 행보 82

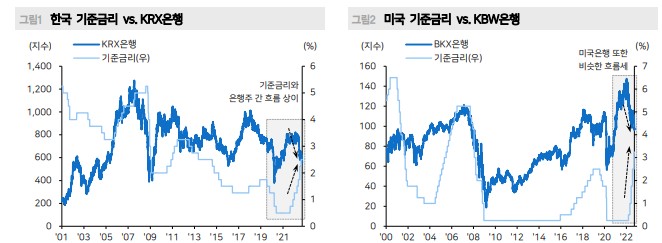

통상 기준금리 인상은 은행들에게 호재다. 1H22 은행들의 이자이익이 전년동기대 비 18.4%의 높은 증가세를 기록한 것도 이와 같은 배경이다. 당사는 기준금리를 올해 연말까지 3.25%, 1Q23에는 3.50%를 예상하고 있는 만큼, 은행들의 이자이 익 개선세는 여전히 유효한 상황이다. 그러나 현재 KRX은행 지수는 연초대비 -25.6%를 기록 중이다. 기준금리와 은행 주의 디커플링은 장단기 금리차 축소가 원인이다. 실제로 지난 20년간 대내외 경 기 불확실성 증대에 따른 장단기 금리차 축소 시기에 은행주는 조정을 경험한 바 있다. 경기침체 시기에는 은행들의 건전성에 대한 우려가 투자심리를 지배한다. 과거 위 기 사례를 살펴보면, 은행들의 실적 악화 주요 요인은 대손비용률 상승, 자본비율 하락 등 건전성 지표 훼손이었다. 이와 같은 과거의 기억은 현 시점에서도 은행주 의 하방 압력으로 작용하고 있다. 은행을 둘러싸고 있는 대내외 환경이 과거 저금리 시대와 다르다는 점에서 건전성 지표 악화 가능성은 인정한다. 하지만 은행들의 기초 체력은 본질적으로 과거와 다르다. 대표적으로 은행 평균 CET-1 비율은 11.8%로, 2008년 금융위기보다 높아진 것은 물론이며, 미국은행들의 11.5%보다도 높다. 달라진 은행들의 체력을 고려할 시, 내년 경기침체가 발생하더라도 대손비용률 상 승은 과거 유사 상황과 비교해 제한적 수준에 그칠 것이다. 스트레스 테스트를 전 개해본 결과, 대손비용률은 최대 12bp 상승하는 것으로 추정된다. 은행 업종에 대해 Overweight 투자의견을 제시하며 커버리지를 개시한다. 1) 2023년 타업종 대비 양호한 실적으로 과거와 달라진 펀터멘털을 증명할 것이며, 2) 높아진 은행들의 기초 체력에도 불구, 현 은행의 PBR(FY1)은 과거 위기 시기 보다 낮은 0.36배(카카오뱅크 제외 시 0.33배)이다. 3) 올해 하반기 예상 배당수 익률 또한 4대 금융지주 평균 기준 6.2%로 주가의 하방 경직성이 충분히 보장된 상황이다. 향후 은행 Valuation은 1) 경기 불확실성 속 자산건전성 관리 역량 기반 안정적인 이익 개선세 지속과, 2) 주주환원정책의 지속 가시성 제고를 통해 회복세를 이어 갈 전망이다. 업종 내에서는 자본비율이 높은 은행 중심의 투자를 권유한다. 업종 내 가장 안정 적인 흐름세를 시현할 KB금융과 경쟁사와의 Valuation gap 전략이 유효한 신한지 주를 Top-pick으로 제시한다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.