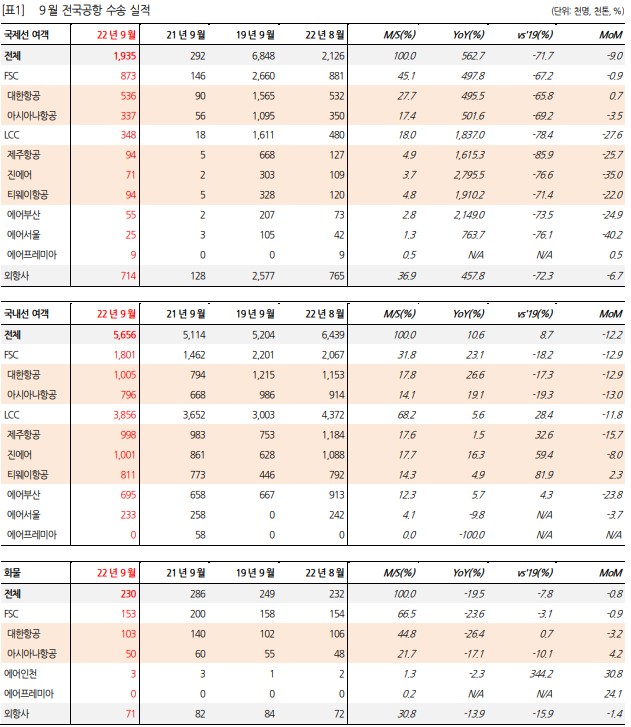

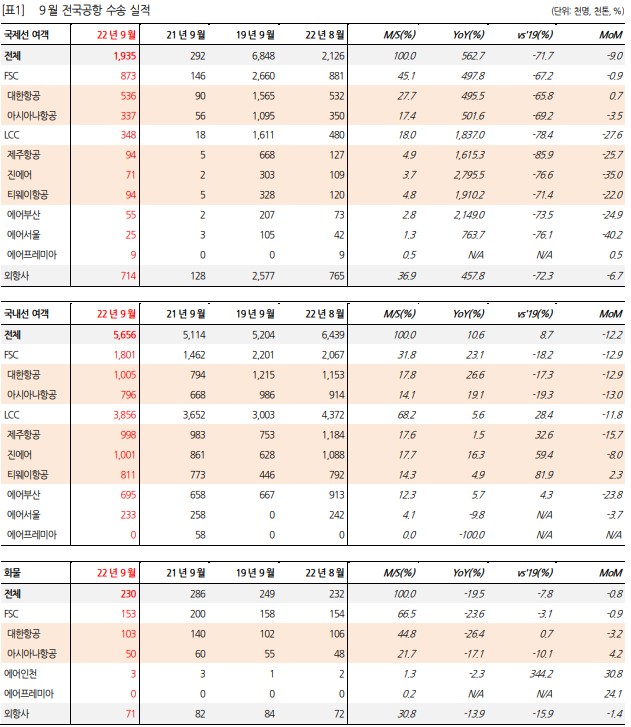

9월 전국공항 수송실적: 화물 MoM 감소 지속, 여객 회복은 Slow. 매크로 변수는 여전한 우려 9월 전국공항 수송실적은 화물/여객 모두 부진했다. 화물은 물량의 MoM 감소가 지속됨을 확인했고, 여객은 여름 성수 기 종료 등으로 회복세가 다소 완만해졌다. 전통적으로 9월이 8월 대비 국제선 여객 수송 비수기는 맞으나, 추석 연휴가 들어있던 점을 고려하면 전월비 -9% 감소한 것은 경기 부진도 한 몫 했기 때문이라 판단한다. 10월 이후부터는 일본 노 선을 중심으로 한 객수 회복이 어떻게 나타날지에 주목해야한다. 경기 부진에 따른 해외 여행 수요 위축이 일본 노선에 한해서만큼은 회복의 큰 장애 요인이 아니라 판단한다. 다만, 유가와 환율 모두 항공사에 불리한 상황이 지속되고 있어 공급 확대로 인한 비용 증가도 생각해야한다. 특히 고환율은 1)유류비 달러 지급으로 인한 비용 증가, 2)리스부채 환산손 실 인식으로 LCC를 중심으로 한 실적 악화를 야기할 가능성이 높다. 이를 반영, 업종 의견을 기존 Positive에서 Neutral 로 하향한다. 차주 발간할 자료에서 종목별 투자의견 및 목표주가를 조정할 예정이다. 여객: 여름 성수기 효과는 종료. 앞으로는 일본 노선, 그리고 프리미엄 수요에 주목 9월 국제선 이용객 수는 전월비 -9% 감소한 194만명을 기록했다. 전통적인 여름 성수기 종료에 따른 것으로 해석한다. 다만, 예년과 달리 추석 연휴가 9월에 들었음에도 불구하고 이 같은 객수 MoM 감소가 나타난 점은 경기 부진에서 원 인을 찾을 수 있다. 한편, 일본으로의 무비자 여행이 10/11일부터 2년 7개월만에 가능해짐에 따라 10월 이후에는 일본 노선을 중심으로 한 객수 회복을 기대해봄직하다. 경기 부진에 따른 해외 여행 수요 위축이 엔저 등의 상황으로 일본 노 선에 한해서만큼은 회복의 장애 요인이 아니라 판단하기 때문이다. 하지만 이 같은 기대는 이미 전부터 형성됐던 바, 주 가 측면에서의 모멘텀으로 작용하기는 다소 어렵겠다. 일본 노선 외에도 장거리 노선의 프리미엄 수요에도 주목할 필요 가 있다. 팬데믹을 거치며 안전/건강에 대한 고객 니즈가 커진 가운데, 최근의 경기 침체로 인한 소득/소비 양극화까지 더해지며 프리미엄 좌석 수요 확대로 이어지고 있다. 국내 주요 FSC의 장거리 노선 프리미엄석 탑승률은 기종 불문 만 석에 가까운 것으로 파악된다. 향후 FSC가 가져갈 차별점이 될 수 있겠다. 화물: MoM 물량 감소 지속. 운임은 언제까지 버틸 수 있을까? 9월 국내 출도착 화물 수송량은 23만톤으로, MoM 감소가 지속되고 있다. 대한항공 화물 수송량도 이제는 ‘19년 동월 수준을 터치했다. 기존 월별 자료에서 계속 언급했듯, 동남아발 의류 등 소비재 품목 감소에 더불어 팬데믹 동안 수요가 급증했던 의약품, 반도체 관련 제품들의 물량 감소도 확인 중이다. 가파르게 하락 곡선을 그리는 물량과 달리, 운임은 (여객의 더딘 회복 덕에)아직까지 견조하게 유지되고 있다. 대한항공의 3분기 운임은 지난 분기 대비 소폭 하락에 그칠 것으로 전망한다. 향후 항공 화물 운임의 향방은 여객 공급 확대에 따른 Belly Cargo 공급 증가 속도에 따라 달라질 것이 다. 9월 국내 출도착 항공 화물수송량의 21%가 Belly Cargo를 통한 수송이었다. Belly는 팬데믹 이전 기준 국내 출도착 항공 화물의 약 45% 수송을 담당했다. 글로벌 Belly 공급도 점차 올라오는 중인데, 중국 지역의 여객 수송량 회복 속도 를 주의 깊게 볼 필요가 있다. 지난 중국 국경절 연휴 여행객수는 25,554.11만명으로 ‘19년의 42% 수준이라 아직까지는 중국 항공사들의 여객 공급 회복 속도가 더딘 것으로 확인된다