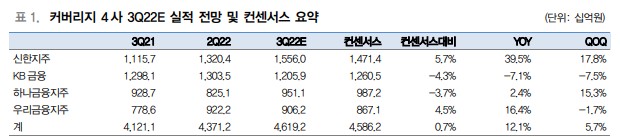

커버리지 4사 3분기 순이익 4.6조원(QoQ +5%, YoY +11.3%) 컨센 부합 전망 - KB금융, 신한지주, 하나금융지주, 우리금융지주의 3분기 순이익은 4.6조원으로 컨 센서스 4.56조원에 거의 부합할 전망. 컨센서스를 부합하는 것이 전반적인 기조는 아님. 신한과 우리는 상회, KB와 하나는 하회할 것으로 예상 - 사실 3분기 실적은 비이자이익이 관건. 2분기는 매각익, 평가익 등이 반영되며 트 레이딩 및 평가손실을 일부 상쇄했으나 3분기는 일회성 이익은 없을 것으로 예상. 환율, 금리, 거래대금, 손해율 등 비이자이익을 구성하는 주요 항목들의 환경이 여 전히 녹록치 않음 심상치 않은 조달금리 상승, NIM개선 기대 낮춰야 할 것 - 8월에도 저원가성 수신인 요구불, 수시입출식 예금 이탈이 지속. 이탈된 자금은 고 원가인 정기예금으로 유입. 이에 따라 조달금리 압박이 지속. 3분기 은행들의 NIM 개선폭은 크게 둔화. 커버리지 평균 +3bp 개선될 전망. 여신 성장은 기업은 양호하 나 가계 일반대출 감소가 지속되고 있어 1%내외 성장할 것. 이에 따라 이자이익은 9.86조원으로 전 분기 대비 +1.3% 증가에 그칠 것 배당 관련 우려 크지 않을 전망, 커버리지 배당수익률 6.1%~8.8% 예상 - 최근 배당의 자율성에 무게가 높아지며 이익 증가와 배당성향 상향에 따른 DPS증 가가 자연스럽게 이뤄질 것으로 예상. 최근 매크로 불확실성 확대에 따른 전반적인 지수 하락으로 은행주도 하락하며 배당수익률도 높아진 상황 - 혹은 구지 현물배당이 아니더라도 자사주매입&소각 등의 방법도 고려해 볼 수 있 음. 지난 10월 6일 신한지주는 장내 매수를 통해 1,500억원의 자사주 매입 및 소각 결정을 발표한 바 있음. 신한지주를 필두로 CET1비율이 높은 금융지주들의 자사주 매입이 시작될 것으로 전망. 우리는 KB금융과 하나금융지주가 유력할 것으로 예상 함. 어쨌든 현물 배당 기준 커버리지 4사 2022년 배당수익률은 6.1%~8.8% 전망 경기침체 대비 정책금융지원조치, 수익성 영향 없으나 투자심리에는 부정적 - 대출금리 원가 산정내역 공개, 코로나 지원 여신 만기 재 연장, 새출발 기금 등 경 기 침체를 대비한 각종 정책금융 지원 조치가 가동되고 있으나 은행 수익성의 영향 은 제한적. 우려가 되는 여신에 대해 이미 고정이하로 분류하고 있고, 추가 충당금 도 적립하고 있기 때문. 또한 대출금리 원가 산정내역 공개로 일부 은행에서 신규 취급액에 한해 대출금리를 인하하고 있으나 가계대출 성장이 워낙 미약하여 수익 성의 영향은 미미. 다만 반복적이고 고착화된 지원정책이 지속됨에 따라 투자심리 에는 부정적일 수 밖에 없음 은행업 투자의견 Overweight 유지, 신한지주 최선호주 유지 - 은행주에 대한 투자의견 Overweight을 유지. 1) 조달코스트가 예상보다 빠르게 상 승하고 있지만 NIM은 어쨌든 지속적으로 개선되고 있어 하반기에도 이익은 견조할 것이고 2) 배당은 정상적으로 진행될 것이며 3) 최근 매크로 불확실성 확대에 따라 견조한 실적에도 불구하고 주가는 과도하게 하락했기 때문 - 다만 전술했듯이 NIM은 내년 하반기까지 개선되나 개선 폭은 당초 전망보다 둔화 될 것이고 각종 정책지원에 따른 피로감, 그리고 환율 하락 등 주가 상승요인과 하 락요인이 혼재. 단기적으로는 보수적인 관점을 견지할 필요 - 최선호주는 신한지주 유지. 경쟁사 대비 독보적인 NIM개선 및 비은행계열사의 상 대적 선전으로 3년만의 순이익 1위 탈환할 것으로 기대되어 시가총액도 그에 상응 할 것으로 예상하기 때문