| 제목 | [산업분석] 인터넷/게임분야_Tipping Point |

|---|

| 분류 | 성장동력산업 | 판매자 | 오민아 | 조회수 | 55 | |

|---|---|---|---|---|---|---|

| 용량 | 4.4MB | 필요한 K-데이터 | 9도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 4.4MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-10-11 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 89 |

< 목 차 >

Part 1 Platform 9

1. 광고 10

2. 커머스 14

3. 클라우드 23

4. 콘텐츠 31

5. 금융 40

6. 실적/주가 43

Part 2 Game 48

1. 과거 톺아보기 48

2. 현재 50

3. 신사업 63

4. 결론 67

NAVER (035420) _투자기보다 수익화 시기가 주가에 유리 70

카카오 (035720) _혼재된 요소들 떼어 보기 87

아프리카TV (067160) _산업 성장+항저우 아시안게임 이벤트 102

NHN (181710) _호재가 부각될 조건 107

펄어비스 (263750) _Ready, get set go 114

엔씨소프트 (036570) _TL에 거는 기대 119

네오위즈 (095660) _주판알을 튕겨볼 때 123

크래프톤 (259960) _2024년을 기다리며 127

컴투스 (078340) _다음 메타버스 바람을 기다릴 때 133

카카오게임즈 (293490) _2023년 이후의 신규 전략을 기다리며 138

넷마블 (251270) _체크 요건

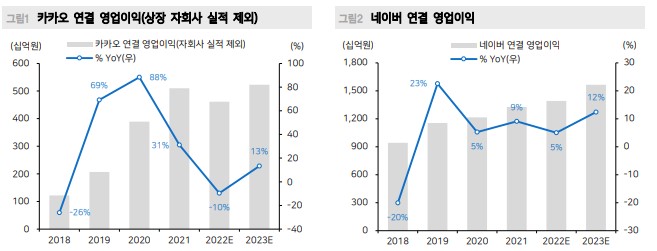

연초 이후 인터넷/게임 업체들의 평균 주가 수익률은 -51%를 기록해 코스피를 26%p 하회했다. 동기간 산업의 이익 전망치도 빠르게 하락했다. 리오프닝에 따른 온라인 활동 감소에 이어 코로나 기간 높아진 비용 요소들의 영향과 함께 예상보 다 빠르게 하락 반전한 경기 상황에 맞물린 데 따른 결과였다. 플랫폼 사업자들의 주가는 과거 투자기보다는 이익 회수기에 높은 성과를 거두었 다. 특히 현재와 같은 투자 위축기에는 광고/커머스와 같은 핵심 사업 이익이 중요 한데 2023년 전망이 녹록지 않다. 높아진 광고 기저로 인해 투자자들은 네이버의 커머스 사업에 집중했다. 동사의 오픈마켓형 국내 커머스 전략은 낮은 비용 부담과 트래픽에 근거한 B2B 사업에 집중해 왔고 결과는 성공적이었다. 그러나 최근 Poshmark 인수는 이러한 장점을 희석시키는 결과를 낳았다. 장기적으로 새로운 동력으로 작용할 수 있으나 위축된 환경 속에서 실적 불확실성이 높아진 것에 대해 투자자들이 반가워하기는 어렵다. 카카오의 경우 타겟팅 광고를 통해 높은 성과를 기록해 왔다. 그러나 부족한 롱테 일 고객, 높아진 기저가 시장 변화와 만나며 2023년 광고 성장률은 단 자릿수로 하락이 예상된다. 오픈채팅, 검색광고 등 신규 시도가 성공적으로 안착할 경우 새 로운 동력이 될 수 있으나 기다리기에는 현재의 투자 시계열이 크게 단축되었다. 투자 위축기 환경에는 업체들의 신사업 가치 또한 부각되기 어렵다. 콘텐츠, 클라 우드와 같은 신사업은 장기 전망이 밝다고 평가하나 근 시일 내 이익 기여가 높아 지는 데 한계가 있어 투자자들의 이목을 집중시키기 쉽지 않다. 주가 측면에서는 네이버의 Z홀딩스와 카카오의 상장된 자회사 효과를 제거한 실 적이 업체들의 현상을 이해하기에 좀 더 적절해 보인다. 투자자들의 포트폴리오가 압축되는 시기로 이들은 더블 카운팅 이슈가 존재하기 때문이다. 이를 반영한 네 이버와 카카오의 2023년 연결 영업이익 성장률은 각각 12%, 13%(상장 자회사 제외)로 높은 밸류에이션을 뒷받침하기에 다소 밋밋하다. 낮아진 전망치로 인해 밸류에이션은 여전히 높고, 동기간 마켓 밸류에이션이 동반 하락하면서 국내 인터넷 기업의 매력은 당분간 부각되기 쉽지 않다. 코로나 기간 이들의 이익 체력이 높아지며 커진 사회적 요구 또한 투자자들의 신규 진입을 망 설이게 하는 요소다. 리오프닝이 진행되며 온라인 활동 감소에 따른 영향은 인터넷/게임 대부분 업체가 맞이한 공통된 현상이다. 신성장 동력과 같은 모멘텀 보다는 실적 불확실성이 낮 고 비즈니스 구조가 단순한 업체에 대한 투자가 유리한 시기라고 판단된다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.