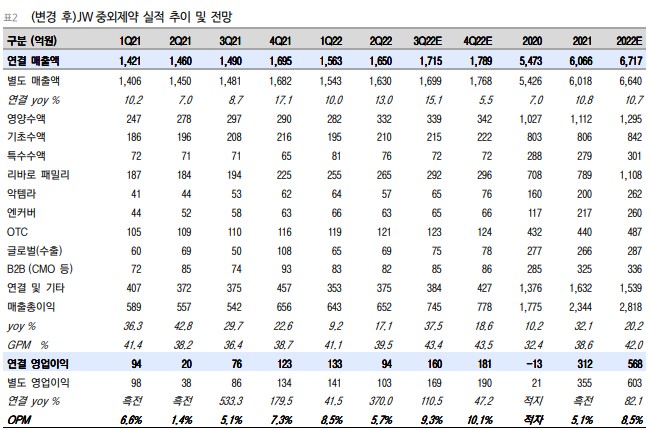

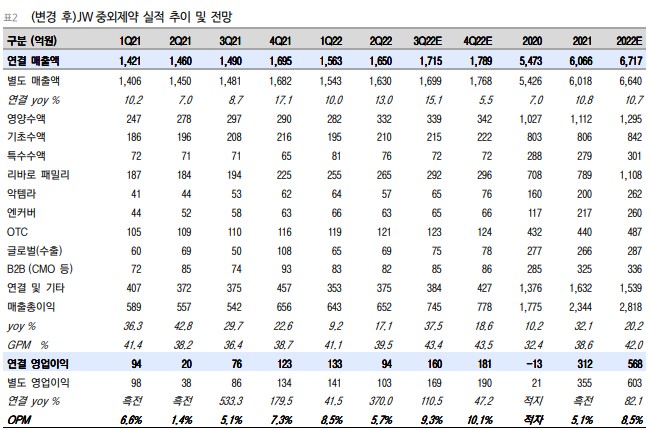

3Q22 Preview: 전분기 대비 비용 감소와 리바로 패밀리의 성장 3Q22 실적은 별도 매출액 1,699억원(+14.7% yoy, +4.2% qoq), 영업이익 169억원 (+96.5% yoy, +64.1% qoq)으로 컨센서스에 부합할 것이라 예상한다. 리바로 패밀리와 수액제가 지속적으로 성장했고 2Q22에 발생했던 대손상각비(약 30억원 추가 발생)의 기저 효과가 제거됐다. 전반적인 외형성장은 계속되나 원가율을 개선하기엔 제품군의 성장 대비 상품 매출이 빠르게 올라오고 있다. 기존 추정치 대비 하향 및 목표주가 조정의 이유로는 1)리바로젯과 악템라의 성장이 기대치 대비 더딘 것, 2)대손상각비 충당금 설정 소폭 인식 가능성, 3)매크로 이슈와 섹터 부진으로 인한 밸류에이션 조정이다. 헴리브라 보험 등재 및 아토피 치료제 모멘텀 유효 여전히 혈우병치료제 헴리브라의 비항체 환자 대상 치료 급여가 추진 중이다. 2H22에 가 능할 것이라고 생각했던 보험 등재가 1H23로 지연되면서 헴리브라 급여 가능성에 대한 의 문이 제기되었으나 1)로슈의 헴리브라 매출 고성장, 2)기존 혈우병 치료제 대비 투약기간 편의성, 3)수술시 출혈 부작용 최소화라는 장점을 고려했을 때 2023년에는 높은 확률로 등 재가 가능하다. 2023년에는 후시딘 개발사 LEO파마에 L/O한 아토피 치료제 JW1601 임 상2상이 완료될 예정(코로나로 환자모집 지연)이기 때문에 2023년 마일스톤 유입 또한 기 대해볼 만하다. 탈모치료제 파이프라인 JW0061는 현재 glp tox를 진행 중이기 때문에 늦 어도 1Q24에는 임상 진입이 가능하며 학회 데이터 발표 후 다양한 가능성이 열려있다. 투자의견 Buy 유지, 목표주가 30,000원으로 하향 실적 방향성과 모멘텀은 유지하나 1)헴리브라의 건보 적용이 2023년으로 지연, 2)리바로 패밀리의 연초 기대치 대비 더딘 성장, 3)매출원가가 높은 상품의 성장으로 OPM의 더딘 개선, 그리고 4)최근 매크로 환경을 반영하여 목표주가를 하향한다. 2022E Target EV/EBITDA를 12X에서 11X로 조정해 목표주가를 37,500원에서 30,000원으로 하향한다. 그러나 앞서 언급한 사항들은 해소가 가능하며 1)1H22 대비 2H22 실적이 크게 개선될 것 이라는 점과 2)2023년 모멘텀이 다수 유효하다는 점에서 투자의견 Buy를 유지한다.