| 제목 | [산업분석] 건설분야_고르디우스의 매듭 |

|---|

| 분류 | 성장동력산업 | 판매자 | 강정훈 | 조회수 | 60 | |

|---|---|---|---|---|---|---|

| 용량 | 2.2MB | 필요한 K-데이터 | 7도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 2.2MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-09-27 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 35 |

< 목 차 >

기업분석

1. 현대건설(000720)_살만 합니다

2. 삼성엔지니어링(028050)_나올 수주는 산적, 리스크는 제한적

3. DL이앤씨(375500)_힘들었던 만큼

4. GS건설(006360)_사업 구조 다변화와 밸류에이션 매력

5. 대우건설(047040)_이제는 고개를 들 때

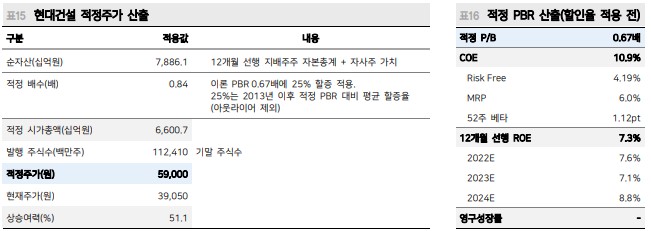

국내 건설사 중 네옴에 가장 적극적. 중장기 성장 동력인 원전도 긍정적 하반기 주택원가율 개선으로 영업이익 QoQ 완만한 개선세 전망 네옴 관련 프로젝트 입찰 4Q22부터 본격화. 2023년 관련 수주 확대 과거 해외 수주 확장 시 PBR은 1.0배 이상. 지금은 0.6배 투자의견 Buy, 적정주가 59,000원을 제시하며 커버리지를 개시 Buy (신규) 네옴과 원전에 투자하고 싶다면 현대건설과 자회사 현대엔지니어링은 국내 주택 사업과 해외 EPC 사업 전반 에 걸쳐 건설 사업을 영위하고 있다. 해외 사업의 경우 화공 플랜트에도 참여 하지만, 토목, 원전, 전력 등 공종이 다양한 것이 강점이다. 최근 SMR 설계 기 술에 투자하는 등 원전 사업을 중장기 성장 동력으로 삼고 있으며, 자회사 현 대스틸을 통해 해상풍력 사업으로도 확장 중이다. 국내 건설사 중 삼성물산과 함께 네옴시티 프로젝트에 가장 적극적이다. 하반기 주택 원가율 개선, 2023년 해외 수주 본격화 연결 영업이익은 3Q22 2,144억원(-2.7% YoY), 4Q22 2,356억원(+23.2% YoY)으 로 완만히 성장할 전망이다. 하반기 주택원가율이 평균 90.0%로 2Q22 대비 2.7%p 개선되기 때문이다. 연결 수주는 2022년 33.02조원(+9.1% YoY)을 기록 하며 가이던스 28.37조원을 상회할 전망이다. 2022년 별도 해외 수주 5.7조원 중 네옴시티 관련 수주는 약 1.4조원 내외를 차지하는데, 4Q22부터 본격적으로 입찰 프로젝트가 늘어나 2023년에는 2~3조원 수주를 기대한다. 과거 해외 수주 확장 시 PBR은 1.0배 이상, 지금은 0.6배 투자의견 Buy, 적정주가 59,000원을 제시하며 커버리지를 개시한다. 현 PBR 0.60배는 과거 10년 평균 0.83배를 28% 하회하는 반면 12개월 선행 ROE 7.3%는 10년 평균 6.4%를 상회하고 있다. 원가율 불확실성과, 해외 수주 지연 이 저평가 원인이다. 3Q22 원가율 개선이 확인되고, 네옴시티를 포함한 해외 수주가 본격화되면서 저평가가 해소될 전망이다. 참고로, 2013년 이전 해외 수 주 전성 시기와 2018년 대북 시기 PBR은 1.0배 이상이었다.

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.