| 제목 | [산업분석] 건설분야_금융, 건설이 함께 고민한 부동산 진단서 |

|---|

| 분류 | 성장동력산업 | 판매자 | 강정훈 | 조회수 | 162 | |

|---|---|---|---|---|---|---|

| 용량 | 3.33MB | 필요한 K-데이터 | 9도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 3.33MB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-09-29 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 105 |

< 목 차 >

Part Ⅰ 레버리지의 역습 04

고금리, 경기침체와 부동산 시장 조정

Part Ⅱ 금융권 리스크 점검과 향후 전망 26

금융업권별 영향과 전망

Part Ⅲ 공급자적 측면에서 본 부동산 61

수주 연착륙 전망

Part Ⅳ 종목분석 90

건설: 자이에스앤디, GS건설

금융: DB손해보험, 키움증권

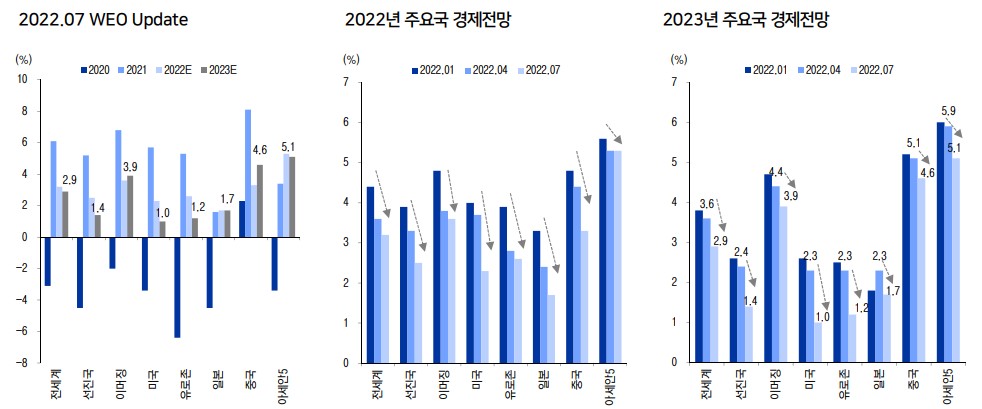

● 커져가는 글로벌 경기침체 우려 - IMF 2022년 7월 세계경제전망(World Economic Outlook): 글로벌 경기 불확실성 고조 - 2022~23년 세계경제 성장률 전망하향 지속. 특히 23년 선진국(미국/유럽) 성장률 큰 폭 하향 - 인플레이션과 러시아 전쟁 장기화, 중국 제로 코로나 정책 영향 가중● 글로벌 인플레이션과 통화긴축: 레버리지의 역습 - 주요국 경기선행지수 100선 하회: 경기후퇴 시그널 - 중국을 제외한 주요국 물가 급등 통화긴축 기조 강화. 경기침체 우려에도 금리를 인상할 수 밖에 없는 여건 - 미 연준 3회연속 자이언트 스텝 단행. 유럽 역시 10여년 만에 제로금리 탈피● 국내경기 역시 하강압력 가중 - 대외수요 부진이 국내경기 하강압력으로 작용하고 있음 - 수출과 설비투자 증가율 둔화. 제조업 전반의 생산조정 압력 심화 - 고물가과 금리부담: 가계의 소비여력 위축 내수경기 회복강도 제한● 경기둔화 우려에도 금리인상 지속 - 경기선행지수는 국내 경기둔화 우려를 선반영 - 그럼에도 현재의 경기국면은 여전히 확장구간을 시사(경기동행지수) - 동행지수 순환변동치가 추세선(100) 수준까지 하락하는 구간에서는 금리인상 기조 유지. 향후 상당기간 소요● 가계부채 둔화 금리인상 명분으로 작용 - 2022년 6월말 기준 가계부채(가계신용) 잔액은 1,869조원으로 명목 GDP(2,072조원) 대비 90% 수준 - 하지만 2022년 상반기 가계부채 증가 폭은 6.5조원에 그쳐 반기 기준 사상 최저 - 가계부채 증가율 3.2%(yoy)로 둔화: 정책목표(5%) 하회) 금리인상 명분 강화● 금리인하 전환은 2024년까지 기다려야 - 미 연준 점도표상 올해말 4.4%, 내년말 4.6%까지 기준금리 인상 전망 - 한국 역시 내외금리차 감안하면 가파른 금리인상 기조 유지 예상 - 2024년 되어서야 금리인하 기조로 전환 계획. 향후 상당기간 고금리/고물가 기조 불가피

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.