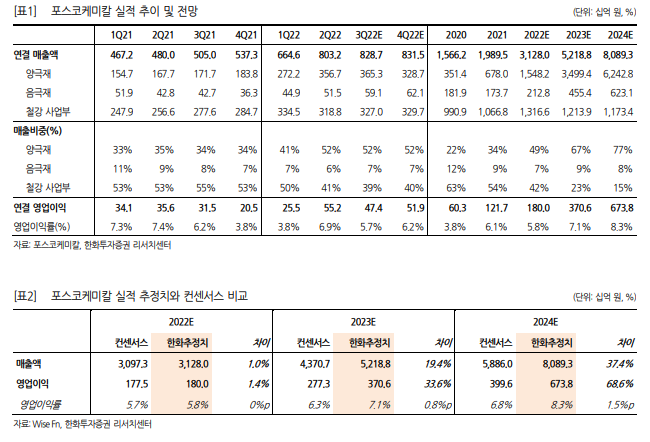

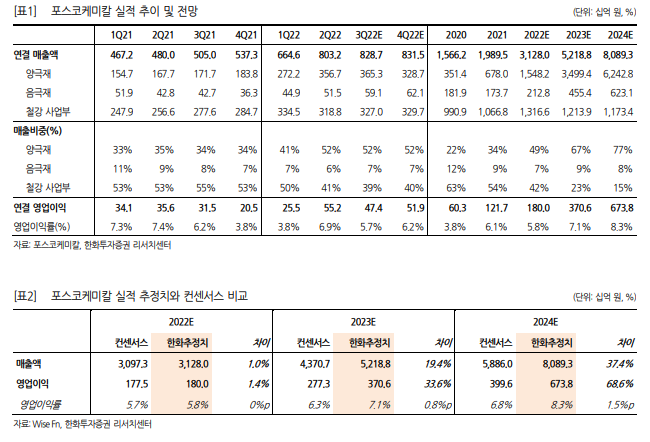

포스코케미칼은 원소재 공급망 이슈가 부각될수록 가장 큰 수혜가 예 상되는 기업입니다. 미국 IRA 법안이 구체화되고 미국 전기차 시장이 본격 성장하기까지 동사에 대한 관심도 지속될 것으로 예상합니다. 밸 류에이션도 아직 고평가로 보기 어렵습니다. IRA 법안 통과되며, 포스코케미칼 안정적 공급망 부각 8월 16일 미국 IRA 법안이 최종 통과됐다. 배터리 원소재 사용 제한 항목이 추가되며, 리사이클링 및 원소재 공급망을 확보한 업체가 주목 받고 있다. 동사는 포스코를 통해 리튬/니켈 확보에 강점이 있으며, 탈 중국화가 가장 어려운 음극재 사업에서도 중국 업체를 제외하면 의미 있는 유일한 음극재 업체이다. 향후 인조흑연 원가 개선 공정 개발이 완성되면 더 높은 가치를 인정 받을 것으로 판단한다. 아직 IRA 법안 의 세부 사항이 정해지지 않았으나, 미국의 중국 제재는 유지될 것으로 전망됨에 따라 동사의 수혜는 클 것으로 판단한다. 2024년 매출액 8.1조 원 전망 동사의 2024년 실적으로 매출액 8.1조 원, 영업이익 6,738억 원을 전 망한다. 동사의 2024년 양극재 생산량은 13만 톤(vs. 에코프로비엠/엘 앤에프 생산량 각각 19/19만 톤 추정)으로 추정되기 때문에 매출액 컨 센서스도 동종 업체들과 눈높이가 맞춰져야 한다고 판단한다. 동사는 중장기적으로 포스코를 통해 원소재를 직접 조달할 계획이다. LME 시 세보다 저렴하게 조달할 수 있다면 수익성 개선도 가능하다. 목표주가 195,000원으로 상향하고, 투자의견 BUY 유지 동사에 대한 목표주가를 195,000원으로 상향한다. 최근 주가 급등으로 밸류에이션 고평가 우려가 있다. 그러나, 2024년 아직 반영되지 않은 실적을 감안하면, 2차전지 사업부의 내재된 24년 P/E는 24배(vs. 에코 프로비엠 21배, 엘앤에프 16배)로 과도한 고평가로 보기 어렵다. 포스 코 그룹의 2차전지 소재 수직계열화 전략이 밸류에이션 프리미엄 요인 으로 작용하리라 판단한다. 글로벌 완성차/배터리 업체도 향후 직접 원 소재를 확보하여 사급하기보다는 이미 확보된 소재 업체를 밸류체인에 포함시킬 니즈가 클 것으로 예상된다. 동사의 고객군도 현재 LGES 단 일 고객사에서 확장될 여지가 높다. 올해 뉴스로 보도된 SKon/삼성 SDI/브리티시볼트와의 협력 이슈들로 기대감이 높아지고 있다.