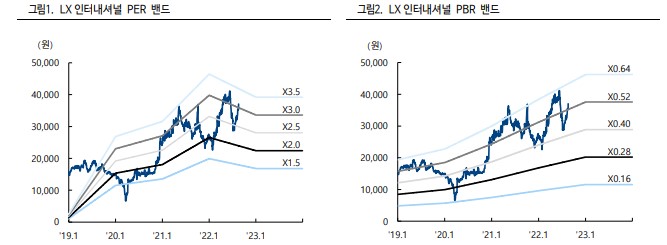

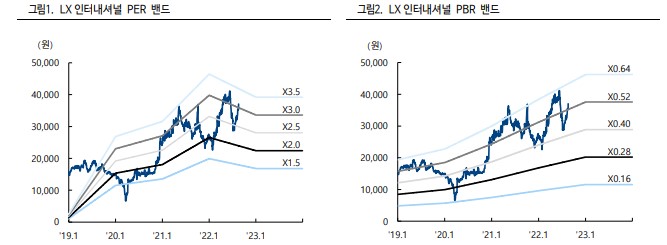

기존 사업 역량을 바탕으로 올해 니켈 광산 인수 등을 통하여 Upstream 도약의 기반을 마련할 듯 동사는 지난 2007 년 인도네시아의 MPP 광산을 인수하면서 석탄 개발 및 생산을 본격화 하였으며, 이후 2009 년 팜 농장, 2012 년 GAM 석탄 광산 인수 등 활발하게 인도네시아에서 사업을 전개해 나가고 있다. 이렇듯 인도네시아에서의 석탄 광산을 운영하며 개발 인프라 구축과 광물 채굴 및 가공, 판매 등의 경험 및 다양한 노하우 등을 축적하였다. 특히 인도네시아 광업에 필요한 법령, 인력과 도급 운영 경험을 가지고 있다. 이를 바탕으로 동사는 올해 안으로 니켈 광산 인수를 추진 중에 있다. 무엇보다 지난해 기준으로 인도네시아는 2,100 만 톤으로 세계 최대 니켈 매장량을 보유하고 있을 뿐만 아니라 100 만 톤을 생산하면서 최대 니켈 생산국이다. 동사는 니켈 광산 인수를 통해 생산, 운영권을 확보하면서 광물 채굴, 가공, 판매 등의 사업을 포괄적으로 전개해 나갈 것으로 예상된다. 무엇보다 전기차 배터리의 핵심광물인 니켈의 중요성이 커지면서 2023 년부터 니켈 수요가 확대될 것으로 예상됨에 따라 지속적이고 안정적인 확보가 더욱 더 중요해지면서 동사의 니켈 Upstream 의 성장성이 부각될 수 있을 것이다. 한편, 지난 4 월 LG 컨소시엄(LG 에너지솔루션, LG 화학, LX 인터내셔널, 포스코홀딩스, 화유 등)이 인도네시아 니켈 광산 국영 기업 안탐(Antam), 배터리 투자 업체 IBC 등과 전기차 배터리 밸류체인 구축 등 그랜드 패키지 프로젝트를 위한 논바인딩 투자협약을 체결하였다. 그랜드 패키지 프로젝트는 니켈 채굴, 제련소 건설, 배터리 재료 생산, 셀 생산, 폐배터리 활용 등 전기차 배터리 분야의 Upstream 에서 Downstream 을 아우르는 배터리 End-to-End 사업이다. 총 사업규모는 98 억 달러로 니켈 광석 채굴을 위한 광산 투자, 니켈 광석을 황산 니켈로 가공하는 단계, 전구체 및 양극재 생산, 배터리 셀 생산 등 4 단계에 걸쳐 시행될 예정이다. 이에 따라 광물 채굴부터 셀 생산까지 배터리 산업에 대한 투자와 밸류체인 구축 사업이 본격화 될 것으로 예상된다. 이러한 밸류체인 내에서 동사는 광물 채굴 단계에 참여할 것으로 예상됨에 따라 동사의 니켈 Upstream 과 시너지 효과가 발생할 수 있을 것이다. 이에 대한 일환으로 인도네시아 국영 광산기업과 조인트 벤처를 설립하였으며, 대형 니켈 광산에서의 운영 역량을 확보할 수 있도록 협력체계를 만들어 나가고 있는 중이다. PER 2.8 배로 니켈 Upstream 성장성 가시화 등이 밸류에이션 상승을 이끌 듯 동사에 대하여 목표주가를 50,000 원으로 상향한다. 목표주가는 2022 년 EPS 추정치 13,274 원에 Target PER 3.8 배(최근 2 년간 평균 PER 에 20% 할증)를 적용하여 산출하였다. 현재 동사의 주가는 올해 예상 실적기준으로 PER 2.8 배에 거래되고 있어서 밸류에이션이 매력적일 뿐만 아니라 배당 수익률도 6.2%에 이르고 있다. 올해 에너지/팜 부문에서 수익성이 대폭적으로 개선되는 환경하에서 니켈 광산 인수 등을 통하여 Upstream 도약의 기반이 마련될 것이다. 이에 따른 성장성 가시화가 향후 밸류에이션 상승을 이끌 것이다.