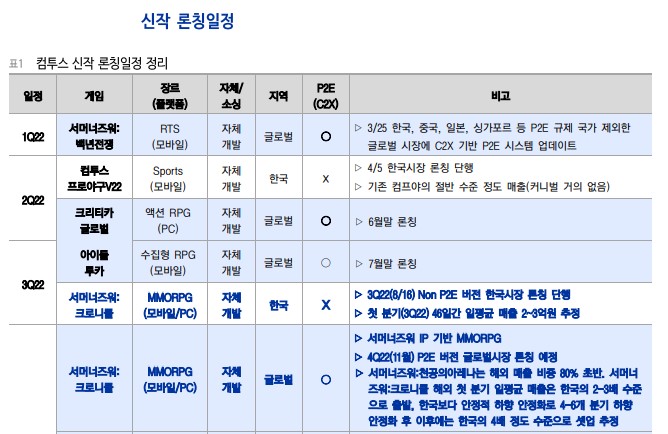

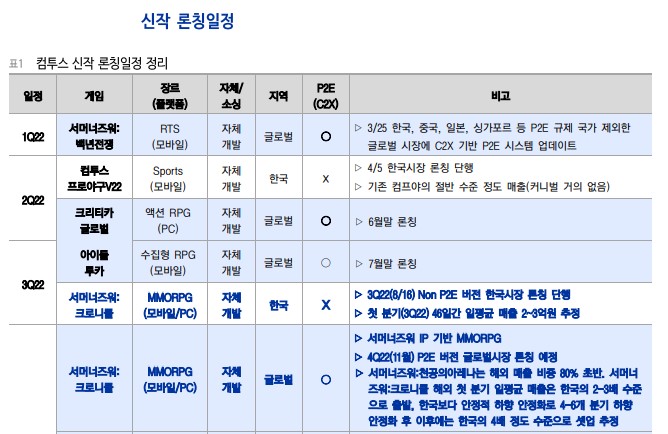

[서머너즈워:크로니클 Non P2E 한국]은 예상보다 부진 [서머너즈워:크로니클]은 8/16 10:00 Non P2E 버전이 한국시장에 론칭되었다. 당사에서 는 첫 분기인 3Q22(영업일수 46일) 구글 평균 매출순위를 4-5위 정도로 추정했었는데 론칭 후 일주일 동안의 매출순위는 당사 예상보다는 다소 부진한 상황이다. 애플 매출순위는 론칭 첫날인 8/16 3위로 시작하여 8/17 3위, 8/18 5위, 8/19 이후 8위를 기록하고 있고 일주일 누적매출 기준 순위를 발표하는 구글 매출순위는 론칭 5일째인 8/20 24위로 순위에 진입한 후 8/21 16위, 8/22 10위, 8/23 07:00 현재 10위를 기록하고 있다. 일평균 매출 추산의 바로미터인 구글 매출순위의 경우 론칭 8일째인 8/23에도 10 위를 기록하고 있는데 앞으로 9월말까지 40여일간의 하향 안정화 과정을 감안하면 3Q22 평균 매출순위는 10위권 중후반 정도가 될 가능성이 크다고 판단한다. 이에 따라 [서머너즈워:크로니클 Non P2E 한국] 첫 분기 일평균 매출은 종전 대비 하향 했으며 이로 인해 3Q22 이후 실적 전망치도 다소 하향되었다. [서머너즈워:크로니클]은 "Non P2E 한국"보다 "P2E 글로벌"이 진검승부 [서머너즈워:크로니클]은 8/16 10:00 론칭한 Non P2E 버전 한국시장보다 11월 론칭 예 정인 P2E 버전 글로벌시장이 진검승부이다. [서머너즈워:천공의아레나]는 현재 전체매출의 80% 초반 정도가 글로벌시장, 10% 후반 정도가 국내시장으로서 글로벌시장이 국내시장의 4배 이상인데 [서머너즈워:크로니클]도 론칭 첫 분기 일평균 매출도 글로벌 시장이 국내시장보다 2-3배 크고 4-6개 분기 하향 안정화 이후에는 천공의아레나와 마찬가지로 글로벌 시장이 국내시장보다 4배 정도 클 것 으로 추정한다. [서머너즈워:크로니클 Non P2E 한국] 매출 전망치 하향으로 전체 실적 전망치는 다소 하 향했으며 이에 따라 목표주가는 107,000원에서 100,000원으로 6.5% 소폭 하향한다. 투 자의견은 Buy를 유지한다. 목표주가 산출에 적용한 PER는 2023E 지배주주 EPS 대비 18.8배로서 국내 상위 게임주들의 2023E 지배주주 EPS 대비 목표 PER 평균값 29.7배 대비 37%나 디스카운트된 수준이다. 즉, 동사는 적용 PER 측면에서는 국내 상위 게임주 대비 상당수준 여유가 있다. 이는 신작모멘텀 및 성장모멘텀 부재에 따른 Multiple 디스카 운트에 따른 것이다. 4Q22 다수 신작 중 일부가 시장 기대수준 정도의 히트만 시현해도 신작모멘텀 및 성장모 멘텀 부재로 인한 고질적인 Multiple 디스카운트 부분은 상당수준 해소될 수 있을 것이라 판단한다. 즉, 동사의 투자 관전포인트는 중장기적으로는 P2E 게임, 메타버스 등 블록체 인 사업 성장성이 관건이고 단기적으로는 4Q22 신작 중 일부가 시장 기대수준 또는 그 이상의 히트를 시현할 수 있을 것이냐가 관건이다. 그리고, 4Q22 론칭 예정 신작들 중에 서도 11월 론칭 예정인 [서머너즈워:크로니클 P2E 글로벌]의 히트수준이 핵심 관건이다.