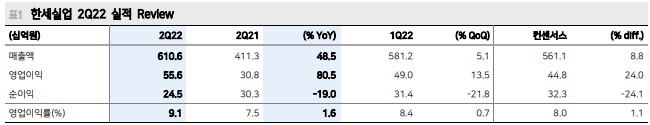

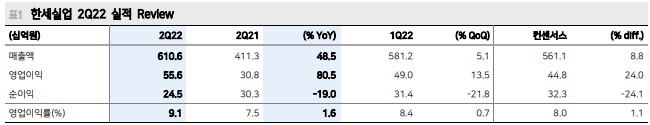

2Q22 매출액 6,106억원(+49%), 영업이익 556억원(+81%, OPM +2%p) 매출: 고마진 제품 기여 확대 2Q 기준 역대 최고 ASP $8.9 달성 이익: 생산 증가 & 수율 가선 & 달러 강세 영업이익 +80.5%, OPM 9% 초과 벤더 점유율 상승 & 제품 믹스 개선 & 베트남 록다운 기저 & 생산 기지 다변화 주가 낙폭 > 실적 우려 저가 매수 접근 추천(12개월 선행 PER 6배) Buy 2Q22 마진 향상 뚜렷 한세실업은 2022년 2분기 매출액 6,106억원(+48.5% YoY, 이하 YoY), 영업이익 556억원(+80.5%, OPM 9.1%), 순이익 245억원(-19.0%, 외화 환산 회계 처리 404억 원 제거 시 +114.3%)으로, 기대치를 상회했다(영업이익 컨센서스 대비 +24.0%). 단 가 인상(ASP +46.3%)과 환율 효과(원/달러 평균 +12.5%)가 증익 폭을 키웠다. 매출: 기저 부담에도 불구, 매출이 크게 늘었다(달러 매출: 2Q22 +32.0% vs. 2Q21 +14.2%). 저가형 마트 PB 대비(성장률 < +10%), 고단가 브랜드(성장률 > +40%) 수 주 증가가 두드러지며, 제품 믹스가 개선되었다. 2Q22 ASP는 $8.9(+46.3%)로 대폭 상승, 2분기 기준 역대 최고치를 경신했다. 이익: 생산 증가와 수율 개선에 따른 고정비 레버리지 효과로 수익성이 크게 개선 되었다(OPM +1.6%p). 달러 강세에 따른 영업이익 효과는 +11.9%로 추산한다(원/달 러 환율 1원당 영업이익 ±0.085%). 투자의견 Buy 및 적정주가 29,000원 제시 실적 우려 대비 주가 낙폭이 과하다는 판단, 저가 매수 접근을 추천한다. 12개월 선 행 PER은 5.8배로 후발 업체 Makalot의 절반 수준이다. 전세계 의류 수출에 적신 호가 켜진 것은 사실이다. 경기 위축이 소비 심리를 악화시키며, 전방 판매는 부 진, 재고는 부담으로 다가오고 있다. 단, 벤더 점유율 상승(2022년 미국 월평균 PPI 10.9% > CPI 10.9% 거래선 조달 비용 절감 위해 대형 벤더사에 수주 집중) 과 고가 제품 비중 확대(ASP: 2021년 $7.2, 2022E $8.0, 2023E $8.5)에 기반한 구조 적 체질 개선은 유효하다. 중남미(대미 수출 무관세) 추가 증설, 미얀마(대EU 수출 무관세) 신규 공장 가동 등 생산지 다변화와 원단 사업 확장 또한 매력적이다.