| 제목 | [산업분석] 기계조선분야_YTD수익률로 본 2023년 주목해볼만한 다크호스 |

|---|

| 분류 | 성장동력산업 | 판매자 | 조정희 | 조회수 | 49 | |

|---|---|---|---|---|---|---|

| 용량 | 293.87KB | 필요한 K-데이터 | 1도토리 |

| 파일 이름 | 용량 | 잔여일 | 잔여횟수 | 상태 | 다운로드 |

|---|---|---|---|---|---|

| 293.87KB | - | - | - | 다운로드 |

| 데이터날짜 : | 2022-12-14 |

|---|---|

| 출처 : | 증권사 |

| 페이지 수 : | 5 |

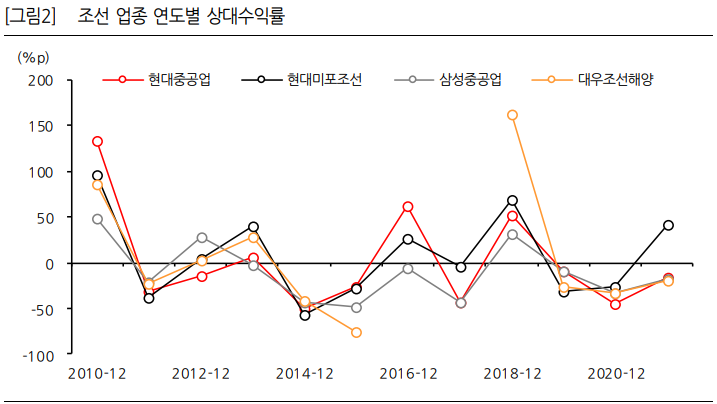

전년도 수익률이 저조했던 기업일수록 다크호스가 될 가능성 높은 편 · 다크호스란 경마에서 ‘잘 알려지지 않은 말’이 우승했을 때 사용되는 단어. 2022년 조선업종과 기계업종의 상대수익률 은 그 어느 해 보다 좋았음. 12/9일까지 업종별 코스피 대비 YTD 평균 상대수익률은 조선 23%p, 방위산업 40%p, 전 력기계 65%p를 기록 · 하지만 업종 내 모든 기업들의 상대수익률이 다 좋았던 것은 아님. 조선은 대우조선해양, 방산은 한화시스템, 전력기기 는 LS Electric의 상대수익률이 상대적으로 저조 · 2010년부터 2021년까지 조선업종 내 업체별 연간 상대수익률 추이를 살펴보면 전년도 부진했던 기업의 수익률 순위가 상승하는 경향 존재. 이 기간 상대수익률 4등이었던 기업이 1등으로 올라선 사례가 두차례 있었으며, 4등이었던 기업이 2등을 한 사례가 다섯번으로 가장 많았음. 그런 점에서 올해 수익률 부진 기업은 내년도 다크호스 후보로 주목 필요 조선은 대우조선해양, 방산은 한화시스템, 전력기기는 LS Electric이 다크호스 후보 ▷조선: 대우조선해양(042660, Not Rated) · 해양플랜트 시장의 회복, 전세계 LNG 수요 확대로 FLNG 등의 액화시설 확충 필요. 다만 높은 금리가 변수 · 2022년 대규모 적자 예상되나, 한화그룹 피인수 완료시 재무구조 개선과 실적 턴어라운드 기대. 2015~16년 한화에어 로스페이스가 벤치마크 · 중장기적으로 한화그룹과의 시너지 효과 창출 기대. 방산 수출 시장 다변화와 한화그룹 그린 에너지 전환과 맞물려 수 소·암모니아 운송선 및 해상풍력 설치선 등의 미래 성장동력 조기 확보 가능성 ▷방산: 한화시스템(272210, Buy, TP 24,000원) · 2022년 실적 둔화가 주가 부진의 주 요인. 그러나 내년에는 신성장동력 투자 성과가 가시화되고, 해외수주 모멘텀 유효 · 신성장 동력 투자 성과 가시화: Overair의 UAM 기체 초기 시험 모델 및 인증기체 개발 완료. 원웹의 Constellation 구 성 내년 상반기 완료 예정이며, 방산 분야 중심의 국내 서비스 내용 구체화 예정. 더불어 페이저, 카이메타 등 위성 안 테나 개발성과도 가시화될 전망 · 해외 수주 모멘텀. 사우디 M-SAM 수주 진행중이며, 폴란드향 K2, K9 등의 부품 수주 및 매출 인식될 것 · 국내 군사용 초소형 위성 사업자 선정 및 자체 개발한 초소형 위성 발사 등의 이벤트도 주가에는 긍정적 ▷전력기기: LS Electric(010120, Buy, TP 78,000원) · 원자력과 북미 전력인프라 투자 확대 기대감이 전력기기 업체 주가를 차별화한 요인. 동사와 초고압전력기기 업체간의 밸류에이션 역전. 글로벌 신재생 투자 흐름 양호하고 동사의 실적도 개선세를 보이고 있어 밸류에이션 갭 격차는 축소 될 가능성 높다고 판단 · LS일렉트릭의 주력 사업부문 실적 양호한 흐름. 전력기기와 자동화 사업부문의 영업이익률 호조 지속 · 전력부문 수주잔고 큰 폭 확대. 2022년 3분기말 현재 1.7조원, 3분기 중 전력인프라는 영업흑자 전환

※ 본 서비스에서 제공되는 각 저작물의 저작권은 자료제공사에 있으며 각 저작물의 견해와 DATA 365와는 견해가 다를 수 있습니다.