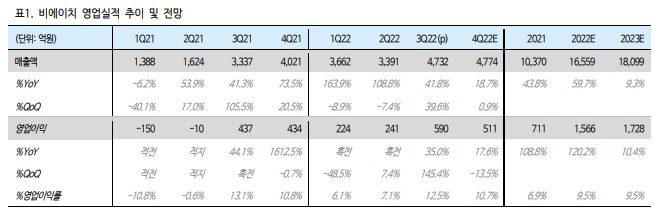

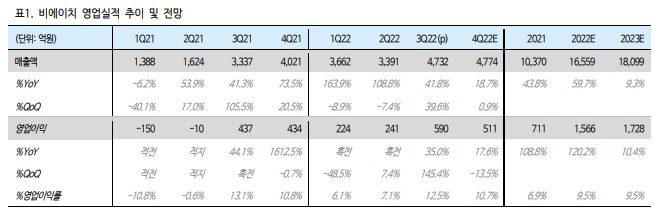

공고한 점유율 + 관심의 이동 투자의견 Buy, 목표주가 39,000 원을 유지한다. 12MF EPS 4,402 원에 목표 P/E 배수 9.0 배를 적용했다. 고객사 내 점유율이 공고히 유지되는 가운데, IT 제품에 대한 OLED 탑재로 ‘24 년 이후 장기 성장의 가시성이 확보되었다는 점을 주목한다. ① 공고한 점유율: SDC(LTPO 패널), LGIT(카메라모듈), BH(FPCB)까지, 상위 벤더에 대한 쏠림 현상이 심화되고 있다. 생산 난이도가 올라가며 단기간에 양산성을 확보하기 어려워지고 있다. FPCB 경쟁사는 여전히 수율 정상화에 시간이 더 필요하다. 따라서 동사의 SDC 내 점유율은 최소 ‘23 년까지 80%대를 유지할 전망이다. 대안이 없다. ② 관심의 이동: 시간이 갈수록 동사에 대한 관전 포인트가 기존 iPhone 에서 iPad, Mac 등 IT 제품으로 이동할 것이기에, iPhone 수요 부진으로 인한 주가 조정을 오히려 기회로 활용해야 한다. ‘22 년 연간 iPhone 용 FPCB 매출은 1.2 조원, 전사 매출에서 차지하는 비중은 70%로 전망된다. 단기 실적에 iPhone 판매가 중요할 수 밖에 없는 이유다. 그러나 ‘24 년 Apple 이 IT 제품에 OLED 제품을 탑재한다면, 여기서 발생할 FPCB 매출은 ‘24 년 2,200 억원, ‘25 년 3,900 억원으로 전망된다. SDC 점유율 35%, 동사 점유율 80%를 가정한 값이다[표 2] IT 제품향 FPCB 매출이 처음 발생할 ‘24 년 실적은, 매출 2.1 조원(+16.2%YoY), 영업이익 2,010 억원(+16.3%YoY, 영업이익률 9.5%)으로 전망된다. ‘24 년 실적에 목표 P/E 9 배 적용하여 궁극적으로는 1.5 조원 이상의 시가총액을 목표로 한다. 현재 시가총액은 8,850 억원이다. iPhone 수요 부진과 관련된 우려로 주가가 조정 받았지만, 투자 기간을 길게 본다면 여전히 저평가인 것으로 판단하는 이유다. 가동률 100% 유지 중 연결기준 3 분기 실적은 매출 4,732 억원(+41.8%YoY, +39.6%QoQ), 영업이익 590 억원(+35%YoY, 영업이익률 12.4%)으로 컨센서스(매출 4,644 억원, 영업이익 593 억원)에 부합했다. 우호적 환율, SDC 의 높은 점유율(vs. LGD), 그리고 동사의 높은 점유율(vs. 영풍전자)이 복합적으로 작용한 결과다. 이 같은 기조는 현재까지 이어지고 있다. 사실상 가동률 100%다. 4 분기 실적은 매출 4,774 억원(+18.7%YoY, +0.9%QoQ), 영업이익 511 억원(+17.6%YoY, 영업이익률 10.7%)으로 전망된다. 기존 당사 추정치 대비 매출은 +6.9%, 영업이익은 -2.5% 조정한 것이다. iPhone 은 Pro 모델 위주로 잘 팔리고 있어 SDC 의 점유율은 견고하게 유지되고 있으며, 동사의 FPCB 점유율 또한 경쟁사의 수율 난조로 높게 유지되고 있다. 다만 ‘23 년을 대응한 선제 투자, 성과급을 포함한 일부 일회성 비용으로 영업이익 추정치는 소폭 하향했다. 펀더멘털에 영향을 미치는 요인은 아니다. 긍정적인 시각을 견지한다